Review Pinjaman KTA Online SCB Standard Chartered (Syarat, Bunga)

KTA SCB adalah pinjaman tanpa agunan yang menawarkan kredit cepat dan mudah. Menawarkan kredit sampai Rp 300 juta dengan tenor 5 tahun. Ikuti pengalaman saya mengajukan KTA soal cara pengajuan, syarat, dan bunga.

Saya pernah menghadapi kebutuhan dana emergensi. Cukup membuat kebingungan karena butuhnya cepat sementara uang tunai kebetulan belum ready di rekening.

Saya jadi paham, kenapa meskipun bunga pinjaman dana tunai itu tidak murah, tetapi tetap dicari dan dibutuhkan banyak orang. Kebutuhan uang yang mendesak, harus segera dipenuhi, lebih penting dibandingkan besarnya biaya bunga.

Salah satu jenis pinjaman yang bisa Anda manfaatkan menghadapi kebutuhan dana cepat adalah KTA dari bank.

Meskipun saat ini sudah banyak penawaran kredit dari fintech pinjaman online, namun KTA tetap punya daya tarik. Tetap dicari orang.

Berikut ini keunggulan KTA dibandingkan pinjaman online fintech:

- Bunga KTA lebih rendah di bandingkan pinjaman online fintech. Bunga KTA paling tinggi 20%,setahun sedangkan pinjaman online fintech 20% sebulan. Yang satu setahun, yang satu lagi sebulan.

- Plafon kredit KTA Bank lebih besar, bisa sampai ratusan juta. Fintech pinjaman online menawarkan plafon dibawah Rp 5 juta.

- Tenor pinjaman KTA lebih panjang. Bisa beberapa bulan sampai beberapa tahun, sehingga beban cicilan bisa lebih ringan. Di fintech, tenor pendek, bahkan umumnya hanya 30 hari sudah harus lunas.

Bukan berarti KTA tanpa kelemahan. Ada sejumlah kelemahannya.

Untuk menelisiknya lebih jauh, saya mencoba mengajukan pinjaman KTA..

Tapi, sebelum menceritakan pengalaman mengajukan KTA SCB, saya ingin menjelaskan apa itu pinjaman KTA. Agar kita semua punya persepsi yang sama soal jenis pinjaman ini.

Daftar Isi

Apa itu KTA

KTA adalah singkatan dari Kredit Tanpa Agunan. Jenis pinjaman ini memiliki fitur berikut ini:

- Tanpa jaminan. Tidak membutuhkan jaminan atau agunan dari peminjam. Bank tidak akan meminta aset sebagai jaminan

- Konsumsi. Pinjaman ditujukan untuk kebutuhan konsumtif, terserah pada peminjam untuk menggunakan uang pencairan dari KTA. Berbeda misalnya dengan KPR yang pinjaman hanya bisa dipakai untuk pembelian rumah

- Proses cepat. KTA biasanya diproses cepat dan relatif mudah dibandingkan jenis kredit lain di bank.

- DanaTunai. Pencairan dalam bentuk dana tunai ke rekening peminjam. Dicairkan secara sekaligus.

- Cicilan. Pembayaran dilakukan secara cicilan setiap bulan selama masa kredit.

- Pembayaran Dipercepat. Debitur bisa melunasi pinjaman KTA sebelum jatuh tempo, tetapi akan dikenakan fee atau denda.

Dengan karakter semacam diatas, KTA cocok untuk kebutuhan dana cepat yang dibutuhkan mendadak atau saat emergensi.

Fiturnya yang tanpa jaminan dan bisa digunakan untuk kebutuhan apa saja sangat membantu untuk mereka yang butuh dana tunai.

KTA SCB

Pinjaman KTA adalah satu kredit untuk konsumen yang ditawarkan Bank Standard Chartered. KTA masuk dalam kategori kredit konsumen.

KTA SCB tidak membutuhkan agunan dan pembayaran dicicil selama masa tenor yang ditentukan saat pinjaman diajukan.

Angsuran bulanan yang dibayarkan termasuk pinjaman pokok (hutang), bunga dan biaya-biaya lainnya (jika ada) sesuai dengan jadwal pembayaran angsuran yang berlaku sampai dengan KTA SCB seluruhnya dibayar lunas oleh Nasabah kepada Bank

1. Fitur Pinjaman

KTA SCB memiliki fitur sebagai berikut:

- Dana tunai tanpa jaminan, ditransfer ke rekening nasabah.

- Besar cicilan tiap bulannya tetap sesuai jangka waktu pinjaman.

- Plafon kredit Rp 1 juta sampai Rp 300 juta

- Masa kredit 3 bulan sampai 5 tahun

Dari fitur terlihat bahwa rentang pinjaman di pinjaman tanpa agunan SCB cukup lebar, baik dari segi plafon maupun tenor kredit.

Fitur ini membuat cukup banyak opsi buat peminjam.

Mulai dari jangka waktu pendek, menengah sampai panjang. Jumlah kecil sampai besar.

2. Cara Pengajuan

Untuk mengajukan KTA SCB, Anda bisa melakukan dengan beberapa cara.

height="320"

type="adsense"

data-ad-client="ca-pub-2189935723718667"

data-ad-slot="4961722499"

data-auto-format="rspv"

data-full-width

>

Pertama, mengajukan KTA secara online melalui situs SCB.

Ada data yang harus diisi dalam form digital untuk pengajuan KTA online.

Kedua, penawaran datang dari marketing KTA melalui media WA atau telepon.

Marketing akan menghubungi Anda dan menawarkan pengajuan KTA sambil menjelaskan persyaratan yang diminta.

Mana yang lebih baik ? Antara kedua cara pengajuan diatas.

Pengajuan lewat online di website atau offline via marketing KTA, masing – masing punya plus dan minus.

Kalau lewat online, Anda bisa mengontrol sesuai kemauan Anda, tidak diburu buru.

Hanya, Anda harus rajin membaca ketentuan yang ada. Semuanya ditulis di website.

Pengajuan lewat marketing KTA lebih simpel, tidak perlu buka situs. Marketing akan membantu mengajukan.

Anda juga bisa tanya-tanya ke marketing KTA sebelum memutuskan mengajukan.

Hanya saja, marketing KTA biasanya cukup agresif untuk mengejar supaya Anda segera menyampaikan data dan dokumen. Marketing dikejar target.

Disamping itu, karena data pribadi diserahkan ke seseorang lewat WA, selalu ada resiko, data pribadi tersebut bocor dan digunakan untuk hal – hal lain.

Contohnya saya, tiba – tiba masuk pesan di WA dari marketing KTA, tanpa saya pernah kenal marketing tersebut. Dugaan saya, entah dimana, data kontak saya sudah bocor.

Kriteria Umum

Kriteria umum KTA adalah:

- WNI usia 21 tahun sd 60 tahun

- Minimal penghasilan kotor per bulan Rp 8.000.000,-

- Punya Kartu Kredit Utama (bukan supplemen)

- Minimal limit kartu kredit Rp 12.000.000,-

- Minimal keanggotaan kartu kredit 1 (satu) tahun

- Berada di Jakarta, Bogor, Depok, Tangerang, Bekasi, Bandung dan Surabaya

- Pastikan saat ini tidak sedang mengajukan aplikasi KTA Standard Chartered Bank melalui channel pemasaran lain sebelum pengajuan aplikasi KTA secara online.

Dari ketentuan ini, Anda bisa lihat bahwa profil orang yang bisa mengajukan KTA adalah pegawai tetap atau wiraswasta, posisi menengah dengan gaji 8 juta dan punya kartu kredit limit 12 juta.

Tentu saja, keputusan akhir disetujui tidaknya pengajuan KTA di tangan bank. Tetapi, dengan kriteria ini, Anda bisa melihat profil nasabah yang dimaui bank seperti apa.

Satu hal adalah soal wilayah dimana KTA SCB terbatas di Jabodetabek, Bandung dan Surabaya. Diluar wilayah itu tidak diterima.

Persyaratan Dokumen

Dokumen yang perlu disiapkan adalah:

- Fotokopi KTP

- Fotokopi NPWP

- Fotokopi Kartu Kredit Utama

- Fotokopi Sampul Buku Tabungan

- Fotokopi SIUP/SITU & Perizinan dan Akta Pendirian Perusahaan (untuk wiraswasta dan profesional)

NPWP diwajibkan untuk pinjaman >= Rp 50 juta keatas. Tanpa NPWP untuk jumlah pinjaman sebesar ini, bank akan menolak pengajuan.

Persyaratan kartu kredit adalah minimum keanggotaan selama 12 bulan dengan minimum batas kredit Rp12 juta.

Bagaimana jika punya beberapa kartu kredit ? Mana kartu yang harus diserahkan ke bank.

Ada dua pengecekan kartu kredit yang dilakukan bank, yaitu:

- Limit kartu kredit. Digunakan untuk menentukan plafon KTA.

- Masa keanggotaan kartu kredit. Makin lama makin bagus, namun minimum masa keanggotaan kartu kredit adalah 12 bulan.

Dengan dua ketentuan ini, Anda sebaiknya menyampaikan 1 kartu kredit yang limitnya paling besar dan masa keanggotaan paling lama.

Kalau tidak bisa dua – duanya, sampaikan kartu kredit dengan limit paling besar tapi yang memenuhi minimum masa keanggotaan 12 bulan.

Proses KTA Online

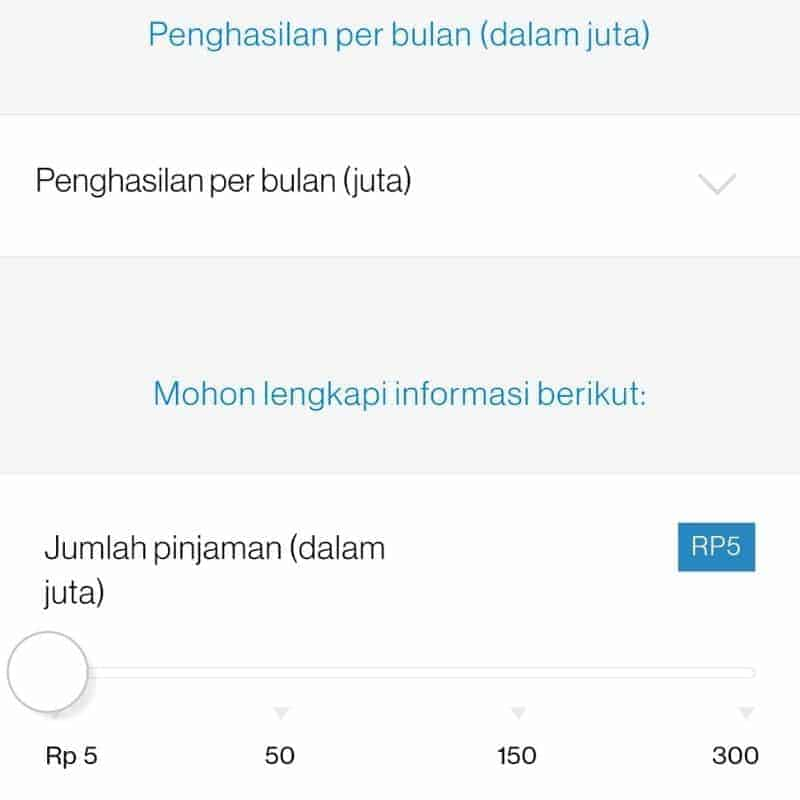

Anda masuk ke situs SCB dan bisa mulai dulu dengan melakukan simulasi pinjaman untuk mengetahui besarnya prakiraan cicilan per bulan dengan jumlah pinjaman yang diinginkan.

Saran saya, sebaiknya selalu menghitung angsuran dengan simulasi pinjaman sebelum mengajukan.

Setelah itu, klik ‘ajukan pinjaman’, lalu muncul formulir pengajuan KTA. Form online SCB cukup singkat dan hanya perlu diisi beberapa data.

Hal utama yang diminta paling awal adalah info kartu kredit. Jika tidak memenuhi kriteria kartu kredit yang diminta, pengajuan tidak bisa dilanjutkan.

Kartu kredit digunakan untuk mengecek credit history di BI Checking.

Jika ditemukan catatan kredit yang buruk di BI checking, pengajuan cenderung ditolak. Khususnya, kredit yang sedang menunggak atau dulu pernah kolek 5.

Bagaimana jika punya tunggakan kredit di bank lain ?

- Jika jumlahnya kecil, dibawah Rp 1 juta, bank akan mengabaikan. Dianggap bukan tunggakan yang material.

- Jika terlambat dibawah 3 hari, bank tidak akan memperhitungkan. Masih dalam masa grace period yang lumrah dalam pinjaman

- Jika terlambat diatas 3 hari sd 30 hari, bank masih akan mempertimbangkan. Ini rentang waktu yang masih abu – abu.

- Jika terlambat diatas 30 hari, kemungkinan besar akan ditolak pengajuannya.

- Pernah menunggak tapi sekarang sudah lunas maka bank akan melihat berapa lama dulu menunggaknya.

Lama Proses

SCB menjelaskan bahwa dalam 3 sd 5 hari kerja sudah ada keputusan soal pengajuan KTA.

Namun, lama waktu ini perlu dihitung berdasarkan:

- Kelengkapan dokumen. Semuanya harus lengkap dulu sebelum proses dilakukan

- Analisa tambahan. Bisa lebih lama, jika analisis kredit membutuhkan analisa tambahan.

- Dihitung dalam hari kerja, jadi tidak menghitung hari libur.

Limit Pinjaman

Plafon KTA biasanya dihitung dari limit kartu kredit tertinggi yang dimiliki oleh peminjam. Dari limit akan dikali perkalian tertentu untuk mendapatkan plafon KTA.

Biasanya perhitungan limit KTA adalah 2x sd 3x dari limit kartu kredit.

Misalnya limit kartu kredit Anda adalah Rp 20 juta maka kemungkinan plafon KTA adalah Rp 40 juta sd Rp 60 juta.

Selain melihat, limit di kartu, bank juga akan mempertimbangkan kemampuan pembayaran saat menentukan plafon KTA.

Kemampuan Pembayaran

Analis kredit bank akan melihat apakah Anda memiliki penghasilan dan apakah penghasilan tersebut cukup untuk membayar angsuran KTA.

Formula standar dari bank adalah maksimum 30% dari penghasilan bulanan untuk membayar semua kewajiban per bulan.

Ada beberapa poin dari formula ini, yaitu:

- Semua kewajiban cicilan pinjaman akan dihitung oleh bank. Kata kuncinya ‘Semua’, bukan hanya cicilan KTA yang sedang diajukan

- Maksimum 30% adalah standar yang umum digunakan, meskipun untuk penghasilan yang lebih besar, bank bisa menggunakan rasio yang lebih tinggi, samping 35%.

Anda bisa menghitung sendiri apakah total kewajiban kredit yang ada sekarang plus tambahan cicilan dari KTA yang diajukan masuk dalam 30% penghasilan.

Jika masuk, besar kemungkinan pengajuan KTA akan disetujui. Tetapi, jika tidak masuk, kemungkinan pengajuan KTA disetujui akan kecil.

Meskipun kemungkinan disetujui tetap ada karena keputusan akhir di tangan bank.

BI Checking SLIK OJK

Apa itu BI Checking atau sekarang dikenal sebagai SLIK OJK ?

Semua lembaga keuangan di Indonesia, termasuk, bank, leasing, BPR dan fintech wajib menyampaikan laporan status debitur yang mengambil pinjaman ke OJK (dulu ke BI).

Laporan tersebut disusun dalam satu sistem database yang umum mengenalnya sebagai SLIK OJK (dulu BI Checking). Dalam database tersebut terdapat credit history sampai lima tahun kebelakang yang menunjukkan performa pembayaran dan status terakhir.

Laporan ini digunakan bank untuk mengecek karakter peminjam. Apakah peminjam yang patuh, menyelesaikan kewajibannya atau yang tidak patuh, terlambat membayar kewajiban atau bahkan menunggak.

Umumnya, di hampir semua bank, hasil pengecekan di BI checking menjadi garda pertama sebelum suatu aplikasi pinjaman akan diproses. Jika tidak lolos garda pertama ini maka pengajuan langsung ditolak.

Disamping menunjukkan histori kredit, BI checking memberikan informasi soal alamat peminjam. Bank biasanya mencocokan alamat domisili di BI Checking dengan alamat yang disampaikan oleh peminjam.

Info kartu kredit yang diminta diawal menjadi dasar untuk melakukan pengecekan di BI checking.

Verifikasi

Bank akan melakukan verifikasi pengajuan pinjaman untuk memastikan bahwa data yang disampaikan peminjam benar.

Verifikasi adalah proses krusial yang akan menentukan disetujui tidaknya pengajuan pinjaman.

Ada dua jenis metode verifikasi, yaitu:

- Phone Verification. Dilakukan melalui telepon menghubungi ke pihak – pihak terkait.

- Field Verification. Dilakukan melalui kunjungan ke lokasi pihak – pihak terkait.

Saat ini, mayoritas verifikasi dilakukan lewat telepon. Hanya dalam kondisi khusus, bank mengirimkan orang untuk melakukan verifikasi dengan mendatangi lokasi.

Kemana verifikasi melalui telepon dilakukan ?

- Aplikan. Verifikasi ke ponsel peminjam wajib dilakukan untuk memastikan bahwa orang yang tercantum di aplikasi memang mengajukan kredit KTA

- Rumah. Verifikasi telepon ke rumah peminjam untuk memastikan peminjam tinggal di rumah tersebut.

- Kantor. Verifikasi telepon ke kantor untuk memastikan peminjam masih bekerja di kantor tersebut.

- Emergency Contact (Econ). Verifikasi telepon ke orang yang tidak tinggal serumah untuk memastikan bahwa orang yang diberikan namanya mengenal peminjam.

Dari ke 4 kontak diatas, verifikasi ke aplikan atau peminjam adalah yang wajib, sisanya tergantung pada kondisi dan kebijakan analis kredit.

3. Bunga dan Biaya

Dalam KTA tidak hanya soal bunga, tetapi juga biaya – biaya admin. Biaya-biaya tersebut tidak kecil dan mempengaruhi total biaya pinjaman.

Kita bahas dulu bunga, lalu kemudian biaya – biaya lainnya.

Bunga Pinjaman

KTA SCB menerapkan suku bunga sebagai berikut:

| Plafon | 12 – 24 bulan | 27 – 60 bulan |

|---|---|---|

| Rp3 – ≤ Rp50 juta | 1.59% | 1.69% |

| > Rp50 – Rp100 juta | 1.29% | 1.49% |

| > Rp100 – Rp200 juta | 0.95% | 1.19% |

| > Rp200 – Rp300 juta | 0.65% | 0.95% |

Bunga khusus Wiraswasta

| Plafon | 12 – 24 bulan | 27 – 60 bulan |

|---|---|---|

| Rp3juta – ≤ Rp300 juta | 1.59% | 1.69% |

Beberapa hal yang bisa dilihat dari bunga ini adalah:

- Bunga menurun untuk plafon pinjaman yang semakin besar

- Bunga lebih kecil untuk tenor pinjaman yang lebih panjang

- Wiraswasta mendapatkan bunga lebih tinggi dari pegawai.

Bunga Promo

Di tahun 2020, KTA SCB menawarkan promosi dengan tingkat bunga lebih rendah dari bunga yang berlaku. Bunga turun menjadi 0.65% dengan ketentuan berikut:

| TENOR | JUMLAH PINJAMAN | SUKU BUNGA (FLAT/ BULAN) |

|---|---|---|

| 3 bulan | ≤ 25 Juta | 0,65% |

| 6 bulan | ≤ 25 Juta | 0,65% |

| 9 bulan | ≤ 25 Juta | 0,65% |

| 12 bulan | ≤ 25 Juta | 0,65% |

- Bunga dan promo yang diberikan untuk karyawan, dan wiraswasta.

- Pengajuan hanya berlaku untuk tenor 3, 6, 9, dan 12 bulan dengan maksimum pengajuan sebesar Rp25 juta.

- Suku bunga berlaku untuk aplikasi KTA yang diterima Bank sejak 16 Maret 2020 – 31 Maret 2021 dan disetujui sampai dengan 16 April 2021.

Bagaimana cara perhitungan cicilan berdasarkan bunga KTA ?

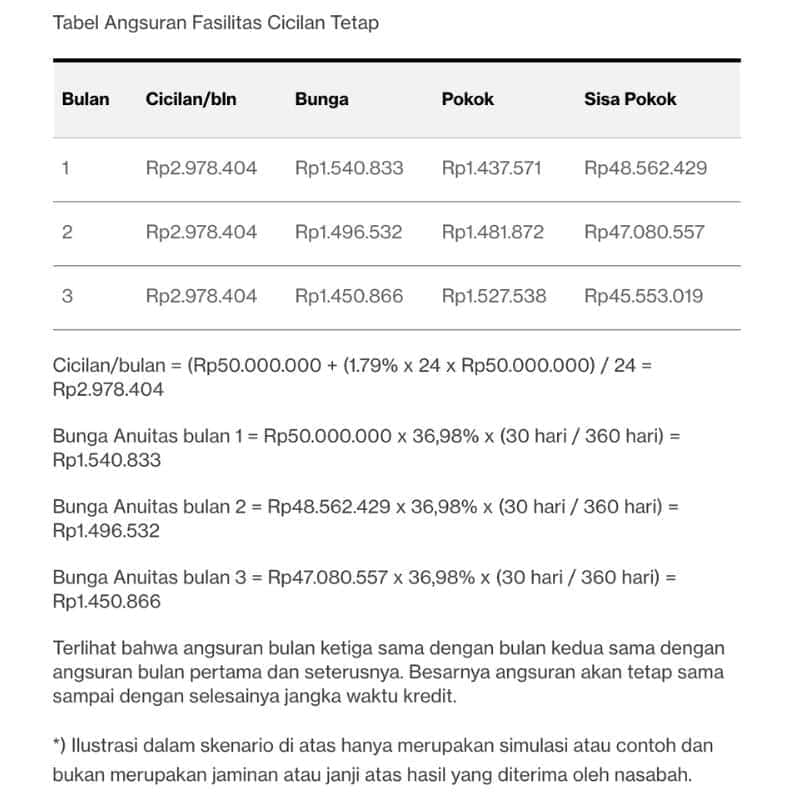

Perhitungan Cicilan Tetap

Perhitungan bunga pinjaman menggunakan metode anuitas (efektif) dimana persentase angsuran bunga akan lebih besar di awal pinjaman tetapi besarnya angsuran per bulan akan tetap sama sampai dengan akhir jangka waktu pinjaman.

Ilustrasi*:

- Jumlah fasilitas yang disetujui : Rp 50.000.000 (lima puluh juta rupiah)

- Jangka waktu fasilitas yang disetujui: 24 bulan

- Suku bunga per tahun: 36,98% (≈ suku bunga equivalent flat / bulan = 1,79%)

- Tanggal jatuh tempo setiap tanggal 10 (setiap bulannya)

Terlihat bahwa angsuran bulan ketiga sama dengan bulan kedua sama dengan angsuran bulan pertama dan seterusnya dimana besarnya angsuran akan tetap sama sampai dengan selesainya jangka waktu kredit.

Simulasi Cicilan

KTA SCB menyediakan simulasi pinjaman di situs mereka untuk calon peminjam melakukan perhitungan estimasi cicilan per bulan berdasarkan plafon yang diajukan.

Berikut ini hasil simulasi dari berbagai jumlah kredit:

| Plafon | 12 bulan | 24 bulan |

|---|---|---|

| 1 juta | 89 ribu | n/a |

| 20 juta | 1.8 juta | 1.1 juta |

| 50 juta | 4.8 juta | 2.8 juta |

| 100 juta | 9.5 juta | 5.3 juta |

| 200 juta | 18.5 juta | 10.2 juta |

| 300 juta | 27 juta | 1.4 juta |

Biaya Admin

Sejumlah biaya yang perlu diperhatikan adalah:

- Biaya Provisi. Pada tahun Ke-1 Biaya Provisi 3,5% dari jumlah pinjaman disetujui

- Biaya Tahunan. Rp50.000 akan dikenakan pada tahun kedua dan seterusnya.

- Biaya Keterlambatan. Dkenakan biaya keterlambatan sebesar Rp225.000 atau 6% dari cicilan per bulan (mana yang lebih besar).

Pembayaran Pinjaman

Terkait pembayaran penting untuk diperhatikan beberapa hal.

Cara Pembayaran

Pembayaran angsuran bulanan KTA Anda dapat dilakukan melalui ribuan ATM dan Teller/Kasir.

A. Tips Pembayaran Melalui Kasir

Biaya transaksi harus dibayarkan pada saat Anda melakukan pembayaran.

Saat melakukan pembayaran harus menuliskan hal – hal berikut:

- Nama Nasabah (sesuai yang tertulis di formulir aplikasi),

- Nomor Rekening Pinjaman.

- Jumlah Pembayaran.

Untuk menghindari keterlambatan pembayaran, dianjurkan agar pembayaran dilakukan selambat-lambatnya 2 (dua) hari kerja sebelum tanggal jatuh tempo.

Pembayaran yang dilakukan sebelum pukul 17.00 WIB atau pada hari kerja (kecuali hari Jumat), memerlukan waktu 2 (dua) hari kerja untuk proses. Sedangkan transaksi yang dilakukan setelah pukul 17.00 WIB atau pada hari Sabtu/Minggu/libur memerlukan tambahan sedikitnya 1 (satu) hari kerja lagi.

B. Tips Pembayaran KTA Melalui ATM

Selain melalui “Menu Transfer” di ATM bank-bank yang tergabung dalam jaringan ATM Bersama, sekarang Anda juga dapat menggunakan jaringan Prima dan ALTO di seluruh Indonesia secara real-time dimana pembayaran Anda akan langsung tercatat pada saat selesai melakukan pembayaran. Biaya transfer sesuai kebijakan bank dari ATM yang Anda gunakan.

Langkah-langkah pembayaran menggunakan menu Transfer di ATM Bersama / Prima / ALTO:

- Pilih menu Transfer

- Masukkan kode bank Standard Chartered (050) diikuti nomor kartu kredit atau KTA Standard Chartered

- Layar nomor referensi tidak perlu diisi

- Masukkan jumlah pembayaran

- Periksa kembali nomor kartu dan nama tujuan transfer beserta jumlah pembayaran

- Konfirmasi pembayaran

Denda Keterlambatan

Pembayaran terlambat kena denda, yaitu:

- Minimum Rp 250.000,- atau

- Sebesar 6% dari angsuran bulanan per keterlambatan

Untuk menghindari risiko dikenakannya biaya keterlambatan pembayaran angsuran, Bank menganjurkan agar Nasabah selalu membayar angsuran bulanan KTA Nasabah selambat-lambatnya 3 (tiga) hari kerja sebelum Tanggal Jatuh Tempo.

Pelunasan Dipercepat

Bank memberikan kesempatan kepada debitur untuk melunasi pinjaman sebelum jatuh tempo. Dikenal sebagai pembayaran dipercepat.

Pembayaran dipercepat adalah fitur yang umum ditawarkan di KTA oleh bank.

Anda dapat melakukan pembatalan dan atau pengembalian , dan atau pelunasan dipercepat dengan menghubungi Layanan Nasabah Standard Chartered 24 jam untuk mengetahui jumlah pinjaman yang dikembalikan dan atau biaya lainnya.

Anda dilarang melakukan pembatalan dan atau pengembalian, dan atau pelunasan dipercepat tanpa konfirmasi terlebih dahulu ke Layanan Nasabah 24 jam.

Anda harus membayar fee untuk melakukan pembayaran dipercepat, yaitu:

- Masa angsuran berjalan kurang dari atau sama dengan 24 bulan: biaya 6% dari sisa hutang pokok yang tercatat pada saat pelunasan + biaya administrasi Rp200.000

- Masa angsuran berjalan lebih dari 24 bulan: biaya 6% dari sisa hutang pokok yang tercatat pada saat pelunasan.

Resiko Menunggak

Nasabah menghadapi sejumlah resiko jika menunggak pembayaran KTA, yaitu:

- Nasabah akan dikenakan biaya keterlambatan pembayaran apabila pembayaran angsuran tidak diterima oleh Bank pada Tanggal Jatuh Tempo sebagaimana tercantum di dalam Persetujuan Kredit atau Nasabah melakukan pembayaran dengan jumlah yang kurang dari jumlah pembayaran yang ditentukan.

- Konsekuensi dari keterlambatan pembayaran dapat memberikan dampak yang negatif pada kolektibilitas kredit Nasabah sesuai dengan ketentuan Bank Indonesia yang dapat berpengaruh pada pengajuan fasilitas kredit yang sedang atau akan diajukan baik pada Bank, bank lain, maupun lembaga keuangan lainnya.

Bank mengklasifikasikan status kolektibilitas KTA berdasarkan pola pembayaran yang dilakukan oleh Nasabah, Pembayaran yang diterima oleh Bank pada atau sebelum Tanggal Jatuh Tempo akan diklasifikasikan dengan kolektibilitas kredit lancar, yang akan diklasifikasikan lebih lanjut oleh Bank berdasarkan hari tunggakan pembayaran tagihan sebagai berikut:

- kolektibilitas dalam perhatian khusus (menunggak 1 – 90 (satu sampai sembilan puluh) hari kalender),

- kurang lancar (menunggak 91 – 120 (sembilan puluh satu sampai seratus dua puluh hari kalender),

- diragukan (menunggak 121 – 180 (seratus dua puluh satu sampai seratus delapan puluh) hari kalender), dan

- macet (menunggak lebih dari 180 (seratus delapan puluh) hari kalender).

Di samping itu, Bank juga akan melakukan penagihan atas tunggakan KTA dari Nasabah, termasuk menggunakan jasa pihak lain untuk melakukan penagihan ini maupun menempuh jalur hukum jika diperlukan.

CS KTA SCB

Customer Service dan surat menyurat ke:

- Menara Standard Chartered Bank Lantai Dasar Jl. Prof. Dr. Satrio No. 164 Jakarta

- Tel. (021) 57 9999 88

Contoh Ajukan Pinjaman SCB

Estimate Cost : IDR

Time Needed : 01 hours 00 minutes

Cara Pengajuan KTA SCB

- Website SCB

Buka website SCB untuk apply KTA

- Apply KTA

Mulai isi form apply KTA

- Data Kartu Kredit

Wajib punya Kartu Kredi

- Data Pribadi

Isi data pribadi

- Data Penghasilan

Isi data penghasilan

- Submit Aplikasi

Ajukan aplikasi dan setuju ketentuan

Tools

- Website SCB

Materials

- Desktop, PC, Ponsel, HP

Tanya Jawab KTA

- Bagaimana cara mengajukan permohonan pinjaman dan apa persyaratannya?

Persyaratan umum yang dibutuhkan adalah sbb: KTP, NPWP dan Kartu Kredit dari Bank lain yang sudah berlaku lebih dari 1 tahun.

- Berapa lama masa tenor yang dapat disetujui?

KTA – Cicilan Tetap Tenor fleksibel mulai dari 12 – 60 bulan.

- Apa perbedaan dari suku bunga efektif dengan suku bunga tetap?

Suku bunga efektif dihitung berdasarkan dari total pinjaman yang belum terbayarkan. Suku bunga tetap dihitung berdasarkan dari total pinjaman. Perbedaan tercantum pada susunan utama pinjaman dan daftar suku bunga pada tagihan/bulan.

- Bagaimana cara menghitung cicilan?

Cicilan/bulan = (Pinjaman + (bunga equivalent flat per bulan x jangka waktu x pinjaman)) / jangka waktu

Perhitungan bunga pinjaman menggunakan metode anuitas (efektif) dimana persentase angsuran bunga akan lebih besar di awal pinjaman tetapi besarnya angsuran per bulan akan tetap sama sampai dengan akhir jangka waktu pinjaman. - Berapa biaya yang akan dikenakan jika pembayaran cicilan KTA melebihi tanggal jatuh tempo?

Biaya atas keterlambatan pembayaran akan dikenakan sebesar 6% dari cicilan bulanan atau Rp 225.000 (mana yang lebih besar)

Tips Pinjaman KTA

KTA menjanjikan kecepatan dan kemudahan dengan plafon besar serta tenor panjang. Cocok buat yang butuh dana tunai untuk kebutuhan emergensi.

Namun, sejumlah hal perlu dicermati dan berikut ini tips-nya:

- Kemampuan Pembayaran. Hal paling penting adalah memastikan Anda mampu membayar cicilan secara tepat waktu.

- Lakukan simulasi pinjaman yang disediakan bank untuk menghitung cicilan dan kemampuan pembayaran. Simulasi menjadi pengingat yang baik soal kewajiban pinjaman

- Track Record BI Checking. Tunggakan pinjaman akan tercatat di BI checking, yang akan digunakan sebagai referensi oleh bank saat akan memberikan kredit.

- Wiraswasta jangan ambil KTA. Bunga KTA cukup tinggi untuk usaha dan proses kredit untuk wiraswasta lebih sulit. Lebih baik ambil kredit modal usaha atau kredit yang diperuntukkan untuk mulai usaha.

- Perhatikan tidak hanya bunga tetapi juga biaya admin. Biaya admin bisa membuat biaya pinjaman tinggi meskipun bunga rendah.

- Hitung total bunga pinjaman dari jumlah pencairan dibandingkan jumlah pengembalian. Adanya potongan biaya provisi dimuka membuat pencairan menjadi lebih kecil.

Kesimpulan

Pinjaman KTA menawarkan solusi buat orang yang butuh dana cepat dengan proses mudah dan ringkas. Kebutuhan ini bisa dihadapi siapa saja.

Pengalaman ini saya peroleh saat mencoba pengajuan di KTA SCB.

Tentu saja, kemudahan dan kecepatan KTA dikompensasi oleh bunganya yang relatif mahal dibandingkan jenis kredit bank lainnya. Meskipun dibandingkan bunga pinjaman online, bunga KTA masih jauh lebih murah.