Pengertian Laporan Keuangan Perusahaan untuk Investasi Saham

Laporan keuangan adalah bagian sangat penting dalam investasi saham. Tanpa pemahaman yang baik soal pengertian laporan keuangan perusahaan, niscaya investasi saham sulit menghasilkan keuntungan. Apa itu laporan keuangan ? Bagaimana formatnya ? Mari kita bahas sama -sama.

Salah satu kunci keberhasilan investasi saham adalah memahami fundamental perusahaan dengan baik agar bisa menentukan saham apa yang layak beli, berapa harga yang pantas dan kapan harus menjual.

Investor bisa mengambil keputusan fundamental tersebut, salah satunya, jika memiliki informasi keuangan soal perusahaan yang valid, up to date dan bisa dipertanggungjawabkan.

Sumber tersebut adalah laporan keuangan.

Pihak yang berkepentingan bisa menganalisa dan mengevaluasi kinerja finansial perusahaan dari membaca laporan keuangan, terutama regulator untuk kepentingan pajak, bank serta kreditor, otoritas bursa jika perusahaan publik, investor saham dan pihak lain yang berhubungan dengan perusahaan.

Daftar Isi

Apa itu & Definisi Laporan Keuangan

Definisi laporan keuangan adalah laporan yang menunjukkan kinerja keuangan perusahaan dalam jangka waktu periode tertentu.

Laporan keuangan menggambarkan hal – hal penting berikut:

- Kekayaan dan Kewajiban perusahaan. Aset yang perusahaan miliki dan kewajiban yang perusahaan wajib selesaikan

- Laba atau rugi perusahaan. Apakah perusahaan berhasil mencetak keuntungan atau malah menimbulkan kerugian.

- Aliran arus kas perusahaan. Apakah perusahaan memiliki arus kas yang sehat atau tidak

- Komposisi permodalan. Bagaimana modal perusahaan dan sumber pertumbuhan permodalan.

Periode laporan keuangan wajib emiten saham sampaikan ke Bursa Efek Indonesia adalah Laporan Keuangan Tahunan dan Laporan Keuangan Kuartalan.

1) Bentuk Laporan Sesuai Standar Akuntansi

Perusahaan harus menyusun laporan keuangan sesuai standar format akuntansi yang berlaku di Indonesia, yang disusun menurut para ahli

Standar penting agar (a) perusahaan memiliki panduan dalam menyusun laporan; (b) pengguna bisa menganalisis dan membandingkan laporan keuangan perusahaan yang satu dengan yang lain. Hal ini terutama penting untuk investor saham di pasar modal.

Standar Akuntansi Keuangan menetapkan bahwa susunan laporan keuangan adalah sbb:

- Neraca,

- Laporan Laba Rugi

- Laporan Perubahan Ekuitas Modal,

- Laporan Arus Kas dan

- Catatan atas Laporan Keuangan.

Isi dan kegunaan masing – masing jenis laporan diatas berbeda – beda. Mari kita bahas satu persatu.

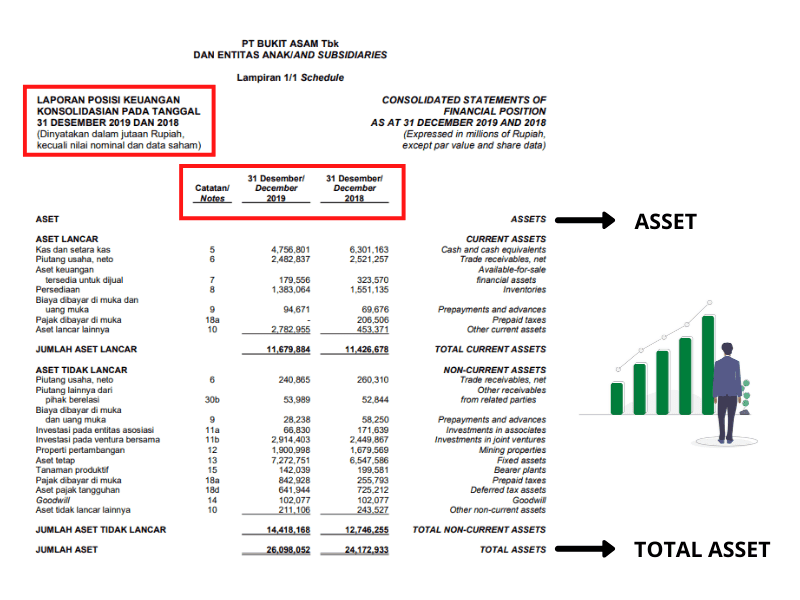

2) Neraca Keuangan (Balance Sheet)

Neraca adalah laporan posisi keuangan perusahaan pada akhir periode yang menunjukkan nilai kekayaan, kewajiban dan modal perusahaan.

Neraca memotret kondisi pada akhir periode dan bukan selama periode tertentu. Misalnya, neraca per 31 Des 2019, artinya laporan aset, liabilitas dan ekuitas perusahaan di 31 Des 2019.

Neraca memiliki 3 komponen utama yang harus seimbang, yaitu aset = liabilitas + ekuitas.

Aset Aktiva

Aset adalah kekayaan milik perusahaan yang bisa dimanfaatkan untuk menghasilkan keuntungan di masa depan. Contohnya uang tunai, pabrik, mesin, bangunan, tagihan, investasi, persediaan dan lain-lain

Kata kuncinya adalah menghasilkan value bagi perusahaan di masa mendatang karena tujuan memiliki aset untuk mendatangkan future cash flow.

Anda bisa melihat komposisi aset yang perusahaan miliki dan menilai apakah aset – aset tersebut bermanfaat untuk meningkatkan bisnis di masa depan.

Jika punya aset produktif, perusahaan bisa tumbuh dan menghasilkan laba, sebaliknya jika aset tidak produktif, laba bisa tidak tumbuh atau malah rugi.

Bagaimana perusahaan membiayai aset tersebut ? Dari mana sumber uangnya ?

height="320"

type="adsense"

data-ad-client="ca-pub-2189935723718667"

data-ad-slot="4961722499"

data-auto-format="rspv"

data-full-width

>

Terdapat dua sumber pembiayaan, yaitu:

- Hutang. Perusahaan meminjam kepada pihak lain misalnya pinjaman ke bank, hutang kepada supplier dll

- Modal. Perusahaan menerima setoran modal dari pemegang saham dan dari laba yang ditahan.

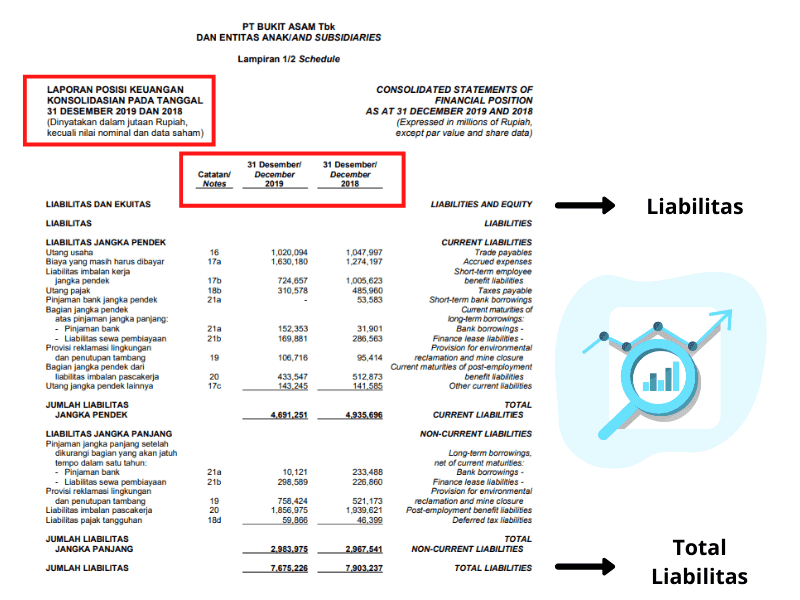

Liabilitas Kewajiban

Liabilitas adalah kewajiban kepada pihak lain yang wajib perusahaan selesaikan dalam jangka waktu tertentu.

Salah satu liabilitas yang penting adalah hutang karena di satu sisi, hutang bisa meningkatkan pertumbuhan perusahaan, selama keuntungan lebih tinggi dari kewajiban bunga, tetapi bisa pula sebaliknya membebani kinerja jika keuntungan lebih kecil daripada bunga.

Itu sebabnya proporsi hutang dalam neraca menjadi hal penting, jangan sampai melebihi kemampuan keuangan perusahaan untuk menyelesaikan kewajiban.

Investor bisa melihat proporsi hutang perusahaan dalam neraca, dibandingkan dengan sumber pembiayaan dari ekuitas atau modal sendiri.

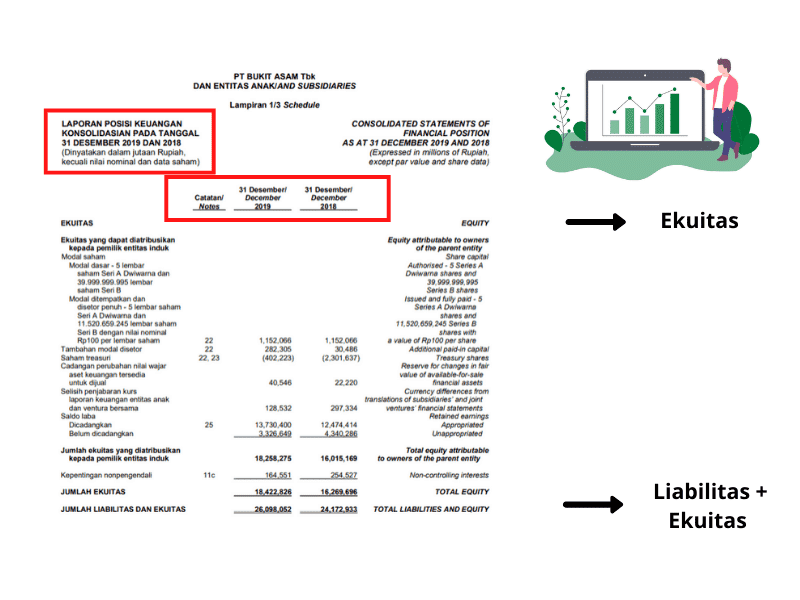

Ekuitas Modal

Ekuitas menunjukkan komposisi permodalan perusahaan. Jumlah modal disetor, jumlah pemegang saham, modal dari laba ditahan serta pembayaran dividen ke pemegang saham.

Modal atau ekuitas adalah nilai yang dimiliki pemegang saham jika semua aset dijual dikurangi semua kewajiban (menjadi ‘aset bersih’).

Nilai perusahaan diukur dari nilai aset bersih atau ekuitas ini.

Buat pemegang saham, ekuitas adalah bagian paling penting di neraca karena menunjukkan pertumbuhan uang yang mereka investasikan di perusahaan.

Jika nilai ekuitas tumbuh, itu artinya nilai saham investor di perusahaan meningkat, dan sebaliknya.

Flow-nya adalah sebagai berikut: dengan setoran modal, perusahaan membeli aset untuk menghasilkan laba, yang kemudian hasilnya disalurkan ke ekuitas, nilai ekuitas yang meningkat akan kembali digunakan untuk menumbuhkan aset dan mengurangi proporsi hutang, untuk selanjutnya meningkatkan laba kembali, dan seterusnya.

Contoh Neraca

Neraca Aset Laporan Keuangan

Neraca Liabilitas Kewajiban Laporan Keuangan

Neraca Ekuitas Laporan Keuangan

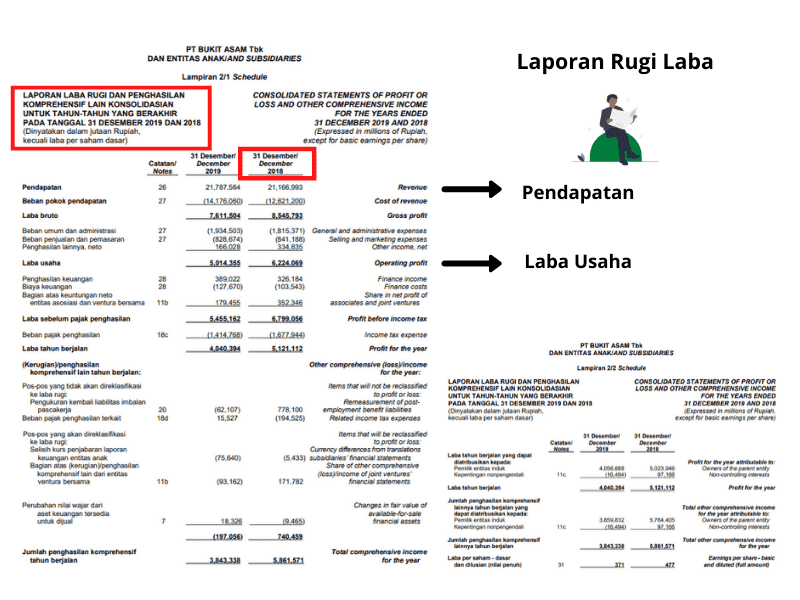

3) Laporan Rugi Laba

Dalam laporan ini, Anda bisa melihat kinerja keuangan, laba atau rugi, dalam jangka waktu tertentu. Contohnya, periode kuartal I 2020, artinya laporan menunjukkan laba perusahaan selama Jan 2020 sd Maret 2020.

Selain laba atau rugi, laporan menunjukkan rincian penghasilan dan biaya, yaitu:

- Pendapatan

- Beban Pokok Pendapatan

- Biaya Operasional

- Penghasilan Lain – Lain

- Beban Bunga

- Biaya Lain – Lain

- Laba/Rugi

Pendapatan

Pendapatan adalah nilai penghasilan perusahaan selama periode tertentu, sangat penting karena menjadi jantung dari seluruh aktivitas bisnis perusahaan.

Tanpa penghasilan, perusahaan praktis tidak bisa beroperasi, tidak bisa beli bahan baku, tidak bisa membayar gaji karyawan.

Makanya, penghasilan sering disebut sebagai ‘top line’ dari laporan keuangan karena semuanya bermula dari penghasilan.

Laba kotor adalah pendapatan dikurangi COGS atau HPP (harga pokok penjualan) yang menunjukkan kemampuan usaha mendulang laba dari penjualan.

Setelah itu, laba kotor dikurangi biaya operasional seperti gaji karyawan, marketing cost, sampai pada laba operasional, yang sangat kritikal karena menunjukkan apakah perusahaan mampu menjalankan bisnisnya atau tidak.

Kinerja laba operasional yang merosot perlu Anda segara cari tahu apa penyebabnya dan kenapa bisa terjadi, apakah penjualan yang menurun atau biaya yang meningkat.

Di samping pendapatan utama, perusahaan punya penghasilan lain – lain. Jangan sampai sumber keuntungan justru berasal dari penghasilan lain – lain.

Pendapatan yang berasal dari kegiatan luar biasa, extraordinary income, misalnya penjualan anak perusahaan, perlu menjadi perhatian karena jenis pendapatan ini tidak berkelanjutan dan hanya one-time, dan karena itu sebaiknya dikeluarkan dari analisa.

Sebagai contoh, salah satu emiten blue-chip di BEI mengalami penurunan laba secara drastis di kuartal I 2020, yang mengagetkan karena perusahaan terkenal punya kinerja bagus selama ini. Selidik punya selidik, ternyata, tahun lalu perusahaan melakukan penjualan anak perusahaan yang membuat laba melonjak.

Tapi, penjualan anak perusahaan bukan sesuatu yang rutin terjadi, karena itu laba dari penjualan tersebut selayaknya dikeluarkan dari analisa, istilahnya di ‘normalisasi’, sehingga setelah itu ternyata perusahaan mencatat kenaikan laba.

Biaya

Biaya adalah rincian pengeluaran perusahaan mulai dari biaya produksi atau HPP, sampai dengan biaya operasional serta biaya bunga.

Biaya – biaya sangat sensitif mempengaruhi kinerja. Kenaikan pendapatan tidak akan efektif jika biaya mengalami kenaikan yang lebih tinggi.

Perusahaan mencantumkan rincian biaya lebih detail di bagian ‘Catatan Laporan Keuangan’, yang kita akan bahas secara terpisah.

Laba/Rugi Bersih

Setelah pendapatan dan biaya, bagian akhir adalah rugi laba, yang menunjukkan profit yang perusahaan bisa hasilkan.

Sebelum profit, perusahaan perlu membayar pajak ke Negara dan komponen pajak masuk dalam laporan keuangan.

Selain total laba, laporan keuangan melaporkan juga laba per lembar saham yang merupakan angka penting buat para investor saham untuk melakukan valuasi saham.

Contoh Rugi / Laba

Laporan Laba Rugi

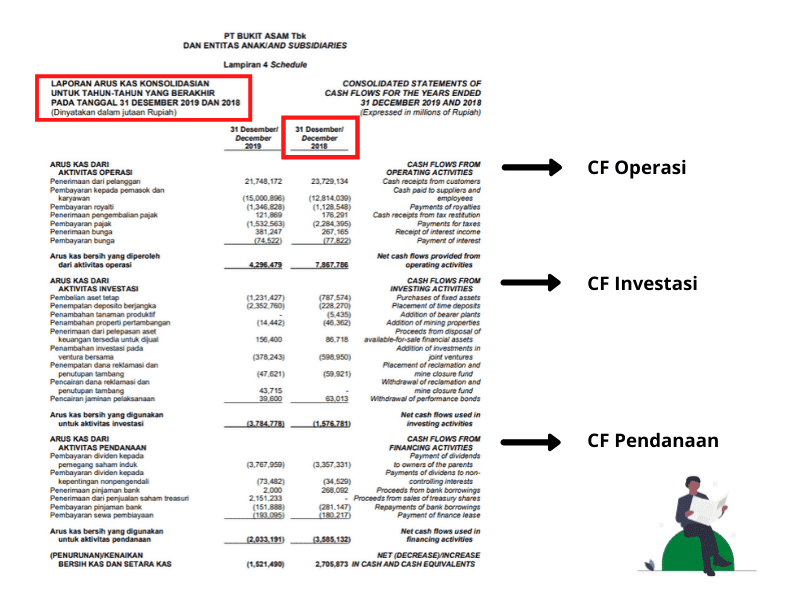

4) Arus Kas

Laporan arus kas adalah bagian tidak terpisahkan dari laporan keuangan perusahaan.

Ada istilah cash is king !

Kemampuan usaha menghasilkan kas dalam jangka panjang menentukan valuasi saham.

Untuk mengetahui bahwa perusahaan bisa menghasilkan cash atau uang dari bisnisnya, Anda melihat laporan arus kas atau cash-flow statement.

Mungkin Anda pernah mendengar istilah valuasi dengan metode Discounted Cash Flow (DCF), yang menggunakan arus kas atau cash flow untuk menghitung valuasi nilai saham. Perhatikan: bukan laba/profit, tetapi cash flow.

Perusahaan memiliki banyak sumber kas, maka laporan kas dibagi ke beberapa komponen.

- Arus Kas Operasional

- Arus Kas Investasi

- Arus Kas Pendanaan

Arus Kas Operasional

Laporan arus kas ini menggambarkan cash flow dari kegiatan operasional, dari bisnis perusahaan. Berapa kas masuk dari penjualan serta berapa kas keluar untuk biaya operasional.

Kinerja perusahaan yang baik menghasilkan arus kas operasional positif, artinya bisnis tidak tekor, memberikan penghasilan untuk investasi lebih lanjut dan membayar pinjaman.

Jika arus kas negatif, yang mana tanda kurang bagus, Anda perlu menelusuri sumber masalah, apakah penghasilan yang menurun atau pembayaran biaya yang meningkat.

Jika terjadi arus kas negatif, perusahaan perlu menutupi dengan sumber pendanaan dari pinjaman, jual aset dan atau setoran modal, yang tercermin di laporan arus kas berikutnya.

Tapi, perlu hati – hati soal siklus usaha, karena bisa saja di kuartal pertama, perusahaan mengalami kas operasional minus, tetapi di kuartal berikutnya bisa menghasilkan kas positif, sehingga pada posisi akhir tahun secara total kas operasional positif.

Arus Kas Investasi

Laporan ini menunjukkan pengeluaran kas terkait investasi, seperti capital expenditure, akuisisi dan lain-lain.

Perusahaan selalu membutuhkan investasi untuk bisa terus tumbuh dan bagian ini mencatat seberapa besar pengeluaran investasi tersebut.

Salah satu yang penting Anda lihat adalah bagaimana cara pembiayaan investasi capex.

- Kebutuhan capex yang tinggi melebihi dari aliran kas operasional menunjukkan bahwa perusahaan butuh sumber pendanaan eksternal, dari hutang atau setoran modal.

- Capex yang lebih rendah dari arus kas operasional, mengindikasikan perusahaan memiliki bisnis yang sehat, mampu membiayai sendiri, tidak perlu hutang.

Selain pengeluaran, arus kas investasi juga mencatat pemasukan dari penjualan aset. Misalnya dari perusahaan menjual aset.

Perlu menjadi perhatian kenaikkan kas dari penjualan yang sifatnya one-time, extraordinary item karena tidak akan berkelanjutan.

Arus Kas Pendanaan

Jika membutuhkan pendanaan, misalnya karena kas operasional yang minus atau kurang, perusahaan mencatat di laporan arus kas ini, yang menunjukkan:

- Arus kas masuk jika perusahaan menambah hutang, menerima setoran modal dari pemegang saham

- Arus kas keluar pembayaran dividen ke pemegang saham dan pelunasan pokok hutang.

Penambahan utang baru yang memberikan arus kas pendanaan tercatat di laporan ini, sebaliknya pelunasan hutang yang jatuh tempo juga dicatat disini.

Jika pemegang saham menyetor tambahan modal maka dicatat sebagai kas masuk dalam laporan ini, sebaliknya jika perusahaan membayar dividen ke pemegang saham dicatat sebagai arus kas keluar.

Contoh Arus Kas

Laporan Arus Kas

5) Perubahan Modal

Laporan ini menunjukkan perubahan, naik atau turun, modal selama periode tertentu dan merinci penyebab perubahan tersebut.

Kenapa penting men-track perubahan modal ?

Modal atau ekuitas adalah menunjukkan nilai investasi saat Anda beli saham, seluruh nilai investasi dari pemegang saham.

Pertumbuhan modal memiliki korelasi dengan harga saham dalam jangka panjang. Nilai modal yang meningkat menunjukkan bahwa investasi yang pemodal lakukan di perusahaan tumbuh dan berkembang.

6) Catatan Laporan Keuangan

Saat membaca laporan keuangan akan muncul banyak pertanyaan, misalnya kenapa pertumbuhan aset menurun, penjualan melambat, persediaan menumpuk atau berapa bunga hutang bank, yang semuanya membutuhkan penjelasan lebih lanjut dan tidak ada penjelasan dalam laporan keuangan.

Membaca laporan saja kita tidak bisa mengetahui ‘cerita’ dibalik angka – angka tersebut.

Catatan laporan keuangan memberikan penjelasan lebih lanjut atas setiap akun di dalam laporan keuangan. Jadi, keberadaan catatan ini sangat penting dan tidak terpisahkan dari laporan keuangan.

Investor sebaiknya membaca Catatan Laporan Keuangan karena dalam catatan tersebut banyak memberikan informasi penting soal kinerja perusahaan dan resiko yang emiten hadapi di masa depan.

7) Audited vs Unaudited

Bagaimana memastikan bahwa isi laporan keuangan sesuai dengan kondisi perusahaan ? Mengingat informasi ini penting, akurasi laporan keuangan menjadi segalanya.

Untuk memastikan akurasi perlu pihak independen yang melakukan audit terhadap isi laporan keuangan, yaitu auditor independen atau disebut Kantor Akuntan Publik (KAP).

Tugas KAP mengaudit laporan keuangan untuk memastikan bahwa isi laporan keuangan sesuai dengan kondisi perusahaan. Laporan yang sudah dicek oleh KAP disebut ‘audited’, sementara yang belum diaudit disebut ‘Unaudited’.

Ketentuan dari Bursa Efek Indonesia adalah emiten saham wajib melakukan audit oleh KAP terhadap Laporan Tahunan setahun sekali, sementara Laporan Kuartalan tidak wajib harus audited.

Manfaat Laporan Keuangan untuk Saham

Buat investor pemula, kenapa pemahaman soal laporan keuangan sangat penting ? Mungkin pengalaman saya ini bisa Anda jadikan renungan.

Dulu, saat pertama kali main saham, saya menghadapi kebingungan, bukan karena kekurangan informasi pasar, tetapi justru karena membanjirnya informasi yang saya terima.

Akhirnya, saya mengandalkan pihak ketiga, yaitu rekomendasi analis, pemberitaan di media massa, forum – forum saham dan bahkan rumor.

Tetapi, setelah rugi cukup besar, yang mana itu totally kesalahan saya, I also learned the hard way bahwa banyak informasi pihak ketiga yang bias, opini pribadi dan seringkali juga tidak akurat.

Saya tiba pada kesimpulan bahwa paling baik, paling akurat dan paling bisa dipertanggungjawabkan adalah menganalisis saham menggunakan informasi dari pihak pertama, yakni perusahaan itu sendiri.

Ada keuntungan membaca laporan keuangan secara langsung:

- Melakukan analisa sendiri secara independen, tidak terpengaruh opini, tetapi berdasarkan hard-fact, angka di laporan keuangan

- Melakukan validasi terhadap kinerja perusahaan berdasarkan angka dan data.

Karena itu, Anda yang ingin berinvestasi di saham wajib memahami soal laporan keuangan perusahaan dengan baik.

Kabar baiknya, Anda bisa memperoleh informasi laporan keuangan secara gratis dan sangat mudah. Sebelum saya jelaskan cara mendapatkannya, sekarang kita bahas dulu apa itu ‘jeroan’ laporan keuangan.

Sumber Informasi – IDX

Dimana mencari laporan keuangan ?

Nampaknya simpel tetapi dulu saya pernah kesulitan mendapatkan laporan keuangan yang resmi secara timely, tepat waktu, sementara buat investasi saham laporan keuangan itu sakral.

Saya mengandalkan dua sumber utama, yaitu:

- Situs perusahaan emiten

- Situs Bursa Efek Indonesia

A. Situs Perusahaan

Perusahaan yang sudah go-public biasanya menyediakan bagian khusus di website, yaitu hubungan investor (investor relation), dimana perusahaan mempublikasikan rilis laporan keuangan terbaru dan yang lama.

Masalahnya, tidak semua perusahaan publik memiliki website yang up to date dan menyediakan publikasi laporan keuangan secara rutin. Saya banyak menemui perusahaan dengan website tanpa laporan keuangan terkini.

Biasanya, jika sudah begini, saya pindah ke website Bursa Efek Indonesia.

B. IDX Bursa Efek Indonesia

Semua perusahaan yang go public wajib patuh ketentuan BEI dan salah satu ketentuan penting adalah semua emiten saham wajib menyampaikan laporan keuangan secara tepat waktu.

BEI wajib mempublikasikan laporan keuangan emiten saham terbaru di situs mereka.

Analisis & Rasio Keuangan Saham

Untuk bisa menarik intisari dari laporan keuangan, seorang investor saham bisa melakukan analisa rasio keuangan.

Analisa rasio memiliki beberapa manfaat:

- Sederhana dan mudah dipahami. Dibandingkan analisis valuasi yang lebih komplek.

- Digunakan untuk membandingkan dengan perusahaan sejenis dan kinerja antar waktu, yang relatif mudah karena berbentuk rasio

Banyak jenis rasio keuangan, secara umum berikut ini pembagian ke dalam aspek yang ingin Anda lihat dari kinerja perusahaan.

A. Rasio Profitabilitas

Rasio ini menunjukkan efektivitas perusahaan dalam menghasilkan laba:

- Gross Profit Margin (GPM): % laba kotor dari penjualan

- Net Profit Margin (NPM): % laba bersih dari penjualan

- Return on Equity (ROE): laba dibandingkan ekuitas pemegang saham.

- Return on Asset (ROE): laba dibandingkan aset yang dimiliki

Analisa saham banyak menggunakan rasio ini, terutama ROE, untuk menilai apakah perusahaan bisa memberikan return yang menarik.

B. Rasio Solvabilitas

Rasio ini menunjukkan kemampuan perusahaan untuk memenuhi seluruh kewajiban:

- Debt to Equity: hutang dibandingkan ekuitas, semakin tinggi semakin berbahaya

- Debt to Asset: hutang dibandingkan aset, semakin tinggi semakin tidak sehat.

Jika hutang meningkat secara proporsional terhadap aset dan ekuitas, perusahaan menghadapi resiko saat hutang jatuh tempo.

C. Rasio Likuiditas

Rasio ini menunjukkan kemampuan perusahaan menyelesaikan kewajiban jangka pendek:

- Current ratio: aset lancar dibandingkan hutang lancar

- Quick ratio: (aset lancar – persediaan) dibandingkan hutang lancar

Perusahaan harus memastikan memiliki keuangan yang cukup untuk bisa memenuhi kewajiban jangka pendek yang segera jatuh tempo.

D. Rasio Valuasi

Rasio ini membantu investor saham memutuskan valuasi harga saham, murah atau mahal, layak beli atau tidak, pada tingkat harga sekarang

- Price To Book Value (PBV): Harga saham dibandingkan book value per saham. Book value adalah nilai ekuitas

- Price To Earning Ratio (PER): Harga saham dibandingkan laba per saham.

Rasio valuasi adalah cara relatif mudah, relative valuation, untuk membantu investor menentukan tingkat harga saham yang layak.

Baca juga – Cara Analisa Fundamental Saham Bank

Tanya Jawab Laporan Keuangan

- Apa yang dimaksud dengan Laporan Keuangan

Laporan menunjukkan kinerja keuangan perusahaan dalam periode tertentu

- Kenapa Laporan Keuangan Penting untuk Main Saham

Laporan keuangan adalah informasi dari pihak pertama yang sangat berharga untuk menganalisa kinerja perusahaan

- Dimana sumber laporan keuangan

Laporan keuangan tersedia gratis di website Bursa Efek Indonesia

- Mengapa Laporan Keuangan Perlu Diaudit

Untuk memastikan bahwa penyusunan laporan sesuai standar akuntansi yang berlaku dan isinya mencerminkan kondisi keuangan perusahaan.

- Apa manfaat laporan keuangan bagi investor

Menunjukkan kinerja keuangan di masa lalu dan memberikan informasi untuk memprediksi kondisi perusahaan di masa depan.

- Mengapa setiap perusahaan perlu menerapkan akuntansi dalam laporan keuangannya

Untuk memastikan bahwa pelaporan dan pencatatan keuangan sesuai standar.

- Mengapa pemasok membutuhkan laporan keuangan suatu perusahaan

Pemasok perlu memastikan bahwa perusahaan tersebut terpercaya dan solid secara keuangan, terutama jika pemasok memberikan tempo pembayaran kepada perusahaan.

- Apa saja laporan keuangan

Laporan keuangan terdiri atas: Neraca, Rugi Laba, Arus Kas dan Perubahan Modal.

Kesimpulan

Laporan keuangan adalah laporan pertama yang Anda harus kuasai, pahami jika ingin sukses dalam investasi saham. Laporan ini jauh lebih berharga dibandingkan semua analisis, rekomendasi, berita di media dan rumor.

Semoga bermanfaat !