Saham BBCA Bank BCA Tbk. IDX (Harga & Analisa Terkini)

BBCA adalah saham dengan kapitalisasi pasar terbesar di BEI, mengalahkan TLKM Telkom yang selama ini selalu menjadi saham terbesar. Kenapa Bank BCA menjadi terbesar ? Apakah harga saham layak untuk dibeli atau sebaiknya dijual karena pandemi Covid-19 ?

Saham Bank BCA, kode ‘BBCA’, adalah all-time favourite banyak investor di Bursa Efek Indonesia, termasuk saya.

Saya beli saham BBCA sekitar 5 tahun lalu dan sampai sekarang masih saya pegang dan belum pernah saya jual semuanya. Pernah pada suatu saat, karena butuh uang, saya jual sebagian, tetapi tidak lama kemudian saya beli kembali dan pegang sampai sekarang.

Kenapa BCAA disukai banyak investor ? Bagaimana pandemi Covid-19 yang menimbulkan krisis ekonomi secara mendalam daan menghajar sektor keuangan, berdampak pada kinerja Bank BCA ?

Kita perlu menelisik kinerja perusahaan ini. Tetapi, sebelumnya, saya ingin menjelaskan dua hal terlebih dahulu, bisnis model perbankan dan prospek bank di Indonesia.

Daftar Isi

- Bisnis Perbankan

- Prospek Bank di Indonesia

- Sekilas Bank BCA

- Kinerja BBCA Terupdate (Maret-2020)

- Harga Saham BCA

- Valuasi Saham BBCA

- Referensi dan Informasi

- Pengertian Saham

- Manfaat Investasi Saham

- Resiko Investasi Saham

- Cara Jual Beli Saham

- Tips Memilih Broker Sekuritas

- Modal Minimum Main Saham

- Mekanisme Perdagangan Saham

- Perlindungan Investor

- Kesimpulan

Bisnis Perbankan

Bagaimana bank mencetak profit ?

Kalau membuka neraca bank, Anda bisa melihat dua komponen utama di aset dan di liabilitas, yaitu:

- Aset bank sebagian besar terdiri dari kredit atau pinjaman

- Kewajiban bank sebagian besar terdiri dari simpanan atau dana pihak ketiga.

Bank menerima dana dari masyarakat, dicatat sebagai kewajiban, dan menyalurkan dana tersebut sebagai pinjaman kepada kreditur.

Bank mengambil spread atau keuntungan antara selisih bunga kredit dan biaya dana (cost of fund). Bunga pinjaman akan lebih tinggi dibandingkan bunga tabungan, selisih tersebut menjadi sumber keuntungan utama bank.

Laporan keuangan perbankan mencatat penghasilan utama dari penyaluran kredit adalah pendapatan bunga bersih (net interest income), selisih bunga pinjaman dan bunga simpanan.

Selain itu, bank juga mendapatkan penghasilan lain, seperti fee, tetapi jumlahnya relatif kecil dibandingkan dari pengucuran kredit.

Jadi, kunci bisnis bank bisa menghasilkan keuntungan adalah:

- Mendapatkan dana murah dari masyarakat dalam jumlah yang besar dengan biaya yang kecil.

- Menyalurkan pinjaman kredit dan memastikan peminjam membayar lunas kredit.

Apakah bank butuh modal besar ?

Bisa ya, bisa tidak.

Kalau menilik ketentuan Bank Indonesia, modal minimum bank adalah Rp 100 M. Jumlah yang tidak sedikit.

Tetapi, sesuai model bisnis bank, aset perbankan bisa berkembang dengan menarik dana dari masyarakat yang masuk sebagai dana pihak ketiga di tabungan dan deposito, yang kemudian bank salurkan sebagai kredit.

Ketentuan Bank Indonesia menyebutkan bahwa untuk setiap nilai aset, bank harus menyediakan paling sedikit 8% modal, disebut CAR.

Jadi, jika bank terus tumbuh, modalnya harus ikut tumbuh.

Sudah banyak bank di Indonesia, mulai dari yang kecil sampai yang besar, apakah prospek bisnis perbankan masih bagus? Bukankah persaingannya semakin tajam.

Prospek Bank di Indonesia

Meskipun persaingan bank tampak ketat, namun sebenarnya pasar perbankan masih sangat besar di Indonesia, hal ini bisa dilihat dari 2 indikator:

- Penetrasi Perbankan Rendah

- Spread Bunga Bersih Tinggi

Penetrasi Perbankan Rendah

height="320"

type="adsense"

data-ad-client="ca-pub-2189935723718667"

data-ad-slot="4961722499"

data-auto-format="rspv"

data-full-width

>

Perbankan di Indonesia baru menjangkau 36% masyarakat. Lebih rendah dibandingkan negara tetangga, seperti Malaysia 96% dan Thailand 78%.

Dengan penetrasi yang masih rendah dan populasi yang besar, Indonesia sangat menarik buat pasar perbankan. Itu pula sebabnya kenapa gelombang akuisisi asing ke bank – bank di Indonesia masih terus berlangsung.

Spread Bunga Tinggi

Selisih bunga kredit dan bunga tabungan di perbankan Indonesia adalah salah satu yang tertinggi di dunia, angkanya sekarang rata – rata di 4,9%. Sementara, negara – negara di ASEAN rata – rata spread di 1% – 2%.

Tingginya spread menunjukkan besarnya tingkat keuntungan yang bank nikmati ketika memberikan pinjaman kredit ke debitur.

Sekilas Bank BCA

Siapa yang tidak punya ATM BCA ?

Hampir semua orang terutama di perkotaan punya ATM BCA. Jadi BCA adalah salah satu bank dengan jaringan terbesar.

Jaringan ATM

Meskipun biaya investasi ATM tidak murah, tetapi sebelum bank lain memutuskan membuat jaringan ATM, BCA berani memulai. Ada tujuan strategis membangun jaringan ATM.

Sumber dana murah perbankan adalah dari tabungan dan giro. Deposito mahal. Dan cara mengumpulkan tabungan paling efektif dengan punya jaringan ATM sehingga orang mau menempatkan uangnya bukan karena bunga tetapi karena layanan.

Berganti Pemilik

BCA awalnya adalah milik konglomerat Liem Sioe Liong, orang terkaya di Indonesia pada masanya, pemilik perusahaan Indofood. Namun, karena krisis 1998, BCA diambil alih Pemerintah Indonesia, yang kemudian menjualnya melalui lelang ke Djarum Group – orang terkaya di Indonesia saat ini.

Di jaman pemilik Djarum Group, BCA tumbuh menjadi salah satu bank terbesar di Indonesia dan emiten saham dengan kapitalisasi pasar terbesar BEI.

Kinerja BBCA Terupdate (Maret-2020)

Pada kuartal I 2020, BCA mencatat laba bersih Rp 6.5 Tr naik 8% dibandingkan periode yang saham 2019. Naiknya profit sebuah prestasi di tengah kondisi wabah Covid-19.

Meskipun Covid-19 berdampak secara cukup signifikan terhadap industri perbankan, tetapi kinerja BBCA masih cukup solid. Imbasnya ada ke BCA tetapi tidak terlampau signifikan.

Mari kita bahas secara lebih detail.

1. Pertumbuhan Kredit

Kredit adalah jantung bisnis perbankan. Jika tidak memberikan kredit, bank tidak bisa mencetak keuntungan karena bunga harus dihasilkan dari kredit yang diberikan.

Oleh karena itu, indikator utama bisnis bank adalah pertumbuhan kredit.

BCA mencatat kenaikkan pinjaman 12.3% dibandingkan kuartal I 2019, angka ini jauh diatas industri perbankan yang pada periode sama tumbuh 5.9%.

Yang lebih bagus lagi, dari akhir 2019 sampai Maret 2020 BCA masih mencatat kenaikkan kredit 1.4%, sementara banyak bank turun kreditnya. Di periode ini, industri perbankan minus 1.4% pertumbuhan kredit akibat hantaman pandemi Covid-19.

Pertumbuhan kredit BCA di dorong satu sektor, yaitu kredit korporasi, sementara kredit konsumsi dan UMKM semuanya minus.

BCA memang dikenal sebagai bank yang kuat di sektor korporasi, menyumbang 40%+ dari komposisi total pinjaman.

Kredit korporasi bersumber dari proyek – proyek infrastruktur yang sedikit banyak tidak terlalu terdampak Covid dibandingkan kredit usaha SME, kecil menengah dan kredit konsumsi seperti KPR dan Kendaraan.

Bagaimana prospek kredit sampai akhir 2020 ?

Dugaan saya, saldo outstanding pinjaman BCA akan turun karena (1) pengucuran kredit baru dipangkas habis seiring berhentinya aktivitas ekonomi selama PSBB; (2) masih banyak nasabah yang melakukan pembayaran sehingga mengurangi jumlah saldo pinjaman.

Kondisi ini akan dialami semua bank, bukan hanya BCA saja. Tapi, dengan posisi awal kuartal I 2020 yang cukup baik, BCA punya a good start.

2. Pendanaan LDR

Kredit, yang merupakan jantung perbankan, akan tumbuh dengan baik jika didukung pendanaan yang mencukupi. Tanpa adanya simpanan masyarakat, dana pihak ketiga, bank tidak punya uang untuk menyalurkan pinjaman.

Untuk mengukur ketersediaan pendanaan, indikatornya adalah Loan Deposit Ratio (LDR) – perbandingkan kredit dengan simpanan.

LDR BCA di Maret 2020 adalah 77.6% sedikit turun dari LDR 80% di akhir 2019.

Penurunan LDR mengindikasikan pertumbuhan jumlah kredit tidak sebesar jumlah penempatan dana pihak ketiga. Dan itu artinya BCA punya persediaan likuiditas tinggi.

LDR yang turun kurang baik dari sisi profitability karena berarti banyak dana menganggur yang tidak disalurkan menjadi kredit, sementara bank harus membayar bunga tabungan.

Namun, keunggulan BCA adalah mayoritas dana pihak ketiga (70%+) adalah dana murah dari CASA – Current Account dan Saving Account (Giro dan Tabungan). Anda bisa cek ke bank BCA berapa bunga tabungan dan rekening giro, sangat rendah sekali.

Jadi, meskipun LDR menurun, tetapi karena biaya bunga dana yang murah, tidak signifikan mempengaruhi laba, sementara itu ketersediaan likuiditas yang besar membuat BCA lebih siap menghadapi krisis ekonomi.

3. Net Interest Margin (NIM)

Apakah BCA bisa mendapatkan margin menguntungkan dari setiap pinjaman yang disalurkan ?

Untuk mengukur margin bunga, kita melihat NIM (Net Interest Margin) – selisih antara bunga kredit dan bunga simpanan (cost of fund).

NIM BCA adalah 6.10% di akhir Maret 2020 dari 6.20% di kuartal I 2019.

Diantara top-10 banks di Indonesia, NIM BCA termasuk paling stabil, meskipun trend di industri perbankan di sepanjang 2019 dan awal 2020 adalah penurunan bunga kredit karena Bank Indonesia terus menurunkan SBI.

NIM BCA yang cukup stabil didukung oleh stabilnya cost of fund dari dana pihak ketiga yang berbiaya murah.

NIM menjadi faktor penting penggerak laba bersih karena sumber utama keuntungan bank dari penyaluran kredit.

4. Non Performing Loan (NPL)

Bank harus bisa memastikan bahwa pinjaman yang disalurkan dibayar oleh peminjam. Jika pinjaman gagal bayar menjadi kerugian buat bank.

Di tengah pandemi Covid-19, pertanyaan soal tingkat gagal bayar menjadi hal paling krusial.

Akibat covid-19, aktivitas perekonomian praktis berhenti dan kemampuan debitur mengembalikan pinjaman pasti merosot.

Indikator kualitas kredit adalah Non Performing Loan atau NPL yaitu terlambat lebih dari 90 hari sejak jatuh tempo.

NPL BCA 1.6% di akhir Maret 2020, naik sedikit dari Maret 2019 yang 1.5%. Masih jauh dibawah batasan NPL 5% dari Bank Indonesia.

BCA memang dikenal punya NPL yang rendah diantara bank bank besar. Kebijakan kredit BCA yang prudent menjadi penyebab rendahnya tingkat NPL.

Tapi, NPL adalah lagging indicator karena kredit masuk NPL setelah terlambat 90 hari. Kalau bermasalah di bulan Februari dan Maret 2020, kreditnya tidak akan muncul dalam NPL karena belum 90 hari terlambat.

Untuk melihat kondisi kinerja kredit yang terkini, terutama mengukur imbas Covid-19, kita perlu menilik tingkat pencadangan (provisi) yang dibentuk oleh bank.

5. Pencadangan (Provisi)

Ketentuan Bank Indonesia bahwa bank harus membuat pencadangan, atau istilahnya ‘CKPN’, terhadap pinjaman yang diprediksi akan gagal bayar.

Berdasarkan data historis dan penilaian internal, bank membuat estimasi pencadangan (provisi) yang akan dibukukan sebagai kerugian. Nanti saat pinjaman tersebut memang betul – betul gagal bayar, bank akan menggunakan pencadangan untuk menghapus buku pinjaman gagal bayar dari aset bank.

Dengan kata lain, indikasi pinjaman akan banyak gagal bayar adalah kenaikkan nilai pencadangan.

Di kuartal I 2020, biaya pencadangan BCA meningkat drastis menjadi Rp 2 Tr sementara setahun lalu di periode sama Rp 980 M dan di kuartal IV 2019 Rp 1.2 Tr.

Meskipun peningkatan provision seiring juga dengan pertumbuhan kredit, tetapi melihat lonjakan nilai pencadangan yang tinggi ini, bukan hanya karena kenaikkan kredit tetapi juga antisipasi kualitas kredit akan memburuk.

6. Special Mention

Definisi NPL adalah kredit yang sudah menunggak 90 hari karena bank menganggap bahwa kredit yang menunggak diatas 90 hari, kemungkinan recovery kecil, sehingga masuk kriteria non-performing loan.

Dalam kondisi normal, debitur menunggak dibawah 90 hari bagi bank masih bisa direcovery.

Tetapi, dalam kondisi krisis, kemungkinan nasabah yang menunggak di bawah 90 hari untuk lanjut ke 90 hari cukup tinggi.

Karena itu, kita perlu melihat pergerakan kredit yang menunggak dibawah 90 hari sebagai indikasi ada tidaknya masalah di portofolio kredit sejak dini.

Indikator menunggak di bawah 90 hari adalah kredit dalam perhatian khusus (special mention).

BCA mencatat kenaikkan porsi kredit ‘special mention’ dari 2.15% di akhir 2019 menjadi 2.70% di Maret 2020. Indikasi bahwa jumlah nasabah yang terlambat dan gagal bayar meningkat.

Peningkatan jumlah special mention sejalan dengan penambahan pencadangan yang naik di akhir Maret 2020.

7. Restrukturisasi Kredit

Seiring melemahnya perekonomian akibat pandemi, banyak debitur menghadapi kesulitan membayar cicilan dan mengajukan relaksasi kredit.

Bagaimana jumlah restruktur di BCA ?

Jumlah pinjaman yang direstrukturisasi meningkat menjadi Rp 9 Tr di akhir kuartal I 2020, naik dari periode sama 2019 Rp 7.8 Tr atau porsi kredit restrukturisasi hanya 1,5% dari total kredit di BCA dan porsi ini stabil dari tahun lalu.

Namun, Direksi BCA sudah mewanti – wanti bahwa akan terjadi peningkatan jumlah kredit yang direstrukturisasi. Estimasinya sampai akhir tahun Rp 85 Tr kredit akan direstrukturisasi.

Dampak restrukturisasi adalah penurunan jumlah penerimaan bunga secara signifikan karena nasabah menunda pembayaran angsuran dan setelah masa restrukturisasi selesai kita tidak tahu apakah kreditur akan kembali membayar secara normal atau tidak.

8. Permodalan

Tingkat permodalan adalah aspek penting dalam perbankan karena menunjukkan kemampuan bank menghadapi gejolak ekonomi.

Kita bisa baca bahwa di saat krisis menggoyang bank maka regulator akan meminta penambahan modal bank ke pemegang saham untuk memperkuat struktur permodalan.

Bank BCA sangat kuat modalnya, super capitalized, yang tercermin dari nilai CAR mencapai 22% jauh diatas persyaratan minimum CAR 8%, dan dibandingkan bank – bank besar lainnya (BRI, Mandiri, BNI dan Niaga), BCA memiliki nilai CAR paling tinggi diatas 20% sedangkan bank lainnya dibawah 20%.

Dengan modal yang kuat, BCA sangat siap menghadapi krisis.

9. ROE dan ROA

Apakah investasi di BCA menguntungkan buat pemegang saham ?

Indikator digunakan adalah Return on Equity, yaitu profit dibandingkan ekuitas, berapa persen bank bisa menghasilkan return atau profit dibandingkan ekuitas yang pemegang saham tanamkan di perusahaan.

BCA memiliki ROE 15.60% di kuartal I 2020 stabil dari tahun sebelumnya yang 15.40% menunjukkan efektivitas perusahaan dalam menggunakan modal pemegang saham.

Di industri perbankan, selain ROE, indikator lain adalah ROA – Return on Asset – yang lebih banyak digunakan karena sifat bisnis perbankan yang banyak menggunakan dana masyarakat sehingga analis melihat penggunaan ROA lebih tepat dibandingkan ROE.

ROA BCA sedikit menurun ke 3.20% dari 3.50% setahun sebelumnya, yang menunjukkan kenaikkan aset tidak diimbangi laju kenaikan profit, mungkin salah satunya karena profit yang stagnan akibat dampak pandemi.

Namun, angka ROA BCA di 3%+ paling tinggi diantara bank – bank sekelasnya di Indonesia.

Berikut ini ranking ROA 5 bank terbesar di Indonesia.

| No | Bank Bank | Return on Asset (ROA) Maret 2020 |

|---|---|---|

| 1 | BCA | 3.20% |

| 2 | BRI | 2.99% |

| 3 | Mandiri | 2.60% |

| 4 | BNI | 2.60% |

| 5 | CIMB Niaga | 1.55% |

BCA berada diatas bank bank lain untuk tingkat ROA – indikator efisiensi bank dalam menghasilkan laba dengan aset yang ada.

Alasan kenapa BCA menjadi saham blue-chip adalah tingginya angka ROA ini yang mencerminkan bahwa bank ini efisien mengelola aset dan mencetak keuntungan.

Beberapa alasan kenapa BCA lebih efisien:

- Dana murah BCA paling besar, porsi CASA mencapai 70% sementara di bank lain dibawah itu. Implikasinya, NIM BCA menjadi tinggi.

- NPL BCA paling rendah diantara bank – bank lain, artinya nasabah yang diberikan kredit di BCA lebih banyak yang membayar secara tepat waktu.

- Biaya Operasional BCA paling rendah, artinya penggunaan teknologi dan cara kerja yang efektif menghemat biaya operasional.

Harga Saham BCA

Jujur saja, saya amaze dengan pergerakkan harga saham BBCA yang sangat tangguh menghadapi krisis ekonomi yang sangat berat di 2020 akibat Covid-19.

Saham BCA bukannya tidak turun. Turun cukup drastis ke level Rp 22 ribuan dari puncaknya di harga Rp 34 ribuan.

Tetapi, hebatnya dalam waktu kurang dari 3 bulan, saham BCA sudah kembali ke harga Rp 30 ribuan.

Meskipun belum kembali ke harga sebelum Covid-19, tetapi recovery saham ini sangat cepat. Bisa Anda hitung berapa keuntungan yang diraup orang yang beli saat saham BCA turun.

Di antara saham – saham perbankan lainnya, BBCA paling moncer harganya.

Apakah saham BCA masih layak beli ?

Kemahalan tidak harganya, mengingat kondisi makro ekonomi Indonesia yang katanya menuju resesi, lalu trend penularan Covid-19 yang belum menunjukkan penurunan. Ditambah sejumlah indikator kesehatan kredit BCA – restrukturisasi, pencadangan dan NPL – yang meningkat lebih tinggi dari biasanya.

Untuk memutuskan layak beli atau tidak, kita perlu melihat valuasi saham BBCA. Karena tidak ada saham yang tidak bisa dibeli selama valuasinya cocok.

Valuasi Saham BBCA

Segala analisa akan berujung pada valuasi – apakah saham BCA masih layak beli, jika ya beli di harga berapa.

Jangka Panjang

Saya percaya bahwa Bank BCA masih merupakan perusahaan perbankan terbaik di Indonesia.

Meskipun kena krisis Covid-19, namun bank ini masih mencatat kenaikan laba dan yang lebih penting lagi kreditnya masih tumbuh – didorong oleh kredit korporasi dari sektor infrastruktur yang tidak terlampau kena imbas Covid-19.

Portfolio kredit BCA cukup balance, terbagi ke sektor korporasi, SME dan konsumsi, sehingga dampak krisis tidak terlalu memukul kreditnya secara signifikan.

Tapi, krisis ekonomi akibat pandemi Covid-19 sudah pasti menggoyang kinerja BCA di tahun 2020, yang mana dampaknya akan terlihat signifikan di laporan kuartal II dan III.

Dalam wawancara di TV swasta baru-baru ini, Dirut BCA bilang bahwa laju kredit terutama SME dan Konsumtif (KPR dan KKB) akan turun sangat tajam karena berhentinya aktivitas ekonomi akibat PSBB selama pandemi Covid-19, sementara kredit korporasi infrastruktur masih akan tumbuh walaupun kecil.

Kapan kredit akan tumbuh lagi ?

Menurut Dirut BCA, prinsip bank itu follow the money, jadi kalau orang sudah mulai beraktivitas, sudah mulai spending, baru kredit bisa dikucurkan. Selama aktivitas ekonomi belum pick-up, bank tidak akan memberikan kredit.

Menurut prediksi banyak ekonom dan pemerintah sendiri, Indonesia mungkin masuk resesi di kuartal II dan III dengan pertumbuhan ekonomi yang negatif. Dan baru akan pulih, paling cepat di kuartal IV tahun ini.

Jadi, proses recovery pertumbuhan kredit di bank masih akan lama.

Namun, menurut saya, bank BCA akan bertahan karena beberapa alasan:

- Modalnya kuat tercermin dari tingkat CAR 22% jauh diatas ketentuan minimum 8%. Modal kuat penting dalam kondisi krisis, membuat bank punya kocek yang dalam untuk menahan amukan badai krisis.

- Manajemen BCA dengan cepat melakukan antisipasi, antara lain menambah pencadangan kredit secara signifikan, melakukan restrukturisasi kredit dan fokus pada perbaikan kualitas kredit dibandingkan pertumbuhan kredit.

- Portfolio kredit BCA yang masih kuat di sektor korporasi infrastruktur membuat pasokan kredit masih bisa dipertahankan di sektor ini, yang akan membantu bank untuk mencetak penghasilan

Jadi, kalau saya pribadi, untuk investasi jangka panjang, diatas 1 tahun, saham BBCA masih sangat layak untuk koleksi.

Namun, recovery harga saham BCA yang sudah terjadi beberapa waktu belakangan ini perlu dicermati dengan baik karena bisa saja harga sahamnya sudah kemahalan.

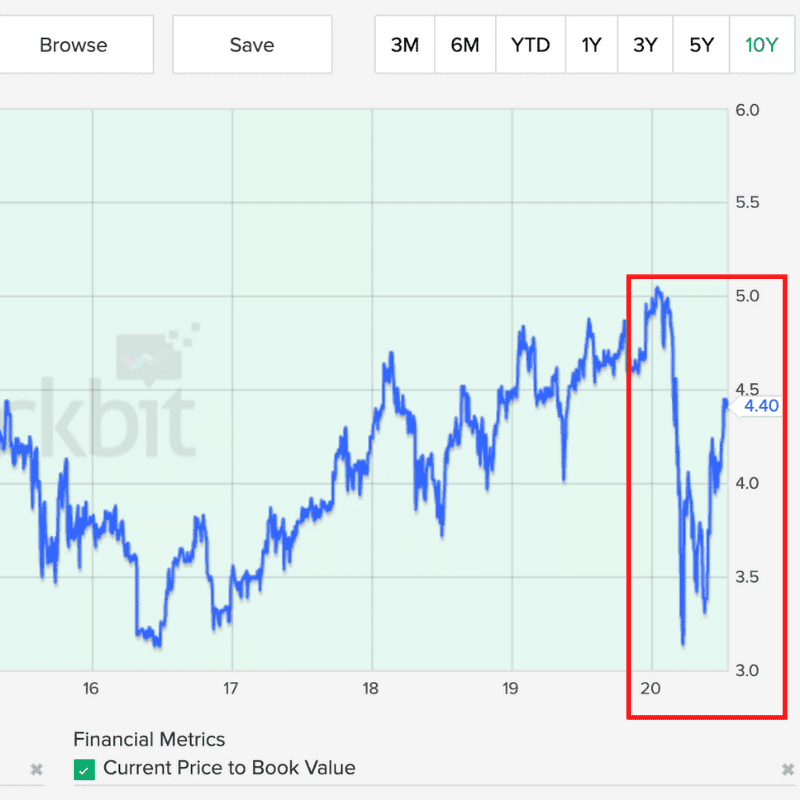

Valuasi PBV BCA

Untuk menentukan harga layak atau patokan harga saham, kita memerlukan alat valuasi.

Untuk industri perbankan, patokan yang saya paling sering gunakan adalah PBV – Price to Book Value – ratio harga saham terhadap nilai ekuitas (aset dikurangi kewajiban) per saham.

BCA adalah saham perbankan dengan PBV tertinggi, di range 3x sd 5x. Mungkin karena kinerja yang cemerlang, investor berani memberikan harga premium untuk saham Bank BCA.

Saat ini, PBV BCA sudah kembali ke level 4.5x mendekati ke posisi awal tahun sebelum pandemi Covid-19.

Sebagai perbandingan, berikut ini PBV 5 bank terbesar:

| No | Bank Bank | Price to Book Value( PBV) Juli 2020 |

|---|---|---|

| 1 | BCA | 4.40 |

| 2 | BRI | 2.16 |

| 3 | Mandiri | 1.39 |

| 4 | BNI | 0.81 |

| 5 | CIMB Niaga | 0.49 |

Kita bisa melihat bahwa investor di pasar modal memberikan vakuasi BCA yang sangat premium. Dengan kata lain, harga BCA sudah mahal dibandingkan harga saham bank-bank lain di kelasnya.

Kenapa mahal ?

PBV BCA 4x sementara dengan kinerja yang tidak jauh berbeda Bank BNI dan CIMB Niaga dihargai dibawah nilai buku mereka (kurang dari satu). Bahkan dari saingan terdekatnya, BRI, PBV BCA hampir double.

Kalau Anda pelajari kinerja BRI tidak sangat jauh berbeda dengan BCA. Masih sepadan kinerjanya, tetapi pasar memberikan valuasi yang sangat berbeda.

Jadi apa kesimpulannya untuk saham BCA ?

Kalau saya, dengan kondisi sekarang yang masih tidak pasti soal kapan pandemi Covis-19 akan berakhir, dengan harga BCA yang sudah sangat premium tersebut, saya akan berhati- hati sekali untuk masuk.

Saya baru akan pertimbangkan untuk beli saat PBV-nya sudah kembali ke level 3x atau dibawah 4x.

Tapi ini pandangan pribadi saya. Saya mungkin sekali salah.

Anda sebaiknya memutuskan berdasarkan evaluasi dan pertimbangan sendiri. Do your homework !

Referensi dan Informasi

Banyak pertanyaan dasar perihal bagaimana cara investasi saham, mekanisme perdagangan dan perlindungan investor. Untuk menjawabanya, berikut ini referensi soal investasi saham.

Pengertian Saham

Pengertian Saham

Saham adalah bukti kepemilikan atas sebuah perusahaan. Orang yang membeli saham dari suatu perusahaan, maka turut serta memiliki perusahaan tersebut dan punya hak pada kekayaan maupun penghasilannya.

Sebagai pemilik, nasabah berhak mengikuti Rapat Umum Pemegang Saham (RUPS) dan memiliki hak suara yang dapat turut menentukan kebijakan perusahaan serta menerima bagian dari keuntungan yang dibagikan pada pemegang saham (dividen).

Manfaat Investasi Saham

Manfaat Investasi Saham

Keuntungan dalam investasi saham adalah:

- Dividen

- Capital Gain

1. Dividen

Dividen adalah pembagian keuntungan yang diberikan perusahaan dan berasal dari laba bersih yang dihasilkan perusahaan. Dividen diberikan setelah mendapat persetujuan dari pemegang saham dalam RUPS.

Jumlah dividen tergantung pada berapa jumlah lembar saham yang dimiliki dikali dengan nilai dividen per saham yang diberikan perusahaan. Pemegang saham akan menerima dividen dalam bentuk transfer uang tunai di rekening dana nasabah.

Seorang investor yang ingin mendapatkan dividen harus memegang saham tersebut sampai periode dimana diakui sebagai pemegang saham yang berhak mendapatkan dividen. Periode ini disebut sebagai cum-dividen.

Investor yang membeli saham setelah periode cum-dividen tersebut selesai tidak akan menerima pembayaran dividen. Periode setelah cum-dividen disebut ex-dividend.

2. Capital Gain

Keuntungan dari kenaikkan harga saham disebut sebagai capital gain. Selisih antara harga beli dan harga jual dari saham yang dimiliki oleh investor.

Misalnya investor membeli saham ABC dengan harga per saham Rp 3.000 kemudian menjualnya dengan harga Rp 3.500 per saham yang berarti investor tersebut mendapatkan capital gain sebesar Rp 500 untuk setiap saham yang dijualnya.

Capital gain memberikan potensi nilai keuntungan yang lebih besar dalam waktu singkat dibandingkan keuntungan dari dividen. Namun, resikonya juga lebih besar.

Perlu dicatat bahwa capital gain ini hanya bisa terealisasi jika investor menjual sahamnya dan meraup keuntungan, sedangkan jika saham tidak dijual maka keuntungan capital gain hanya diatas kertas (unrealized gain).

Resiko Investasi Saham

Resiko Investasi Saham

Apa resiko investasi di saham ?

A. Capital Loss

Kerugian terjadi saat harga saham turun yang menyebabkan nilai saham dibawah nilai pembelian. Terjadilah capital loss.

Namun, capital loss baru terjadi jika saham dijual, sedangkan jika saham belum dijual, maka kerugian tersebut hanya diatas kertas (unrealized loss).

B. Likuiditas

Resiko yang dapat terjadi dikarenakan saham yang dimiliki tidak dapat dijual dengan cepat pada harga yang diinginkan.

Hal ini bisa terjadi karena dalam pasar saham merupakan proses jual dan beli. Jika tidak ada yang beli, maka penjual tidak bisa menjual sahamnya.

Kondisi ini bisa terjadi pada saham – saham yang tidak likuid di pasar. Saham yang tidak banyak diperdagangkan.

C. Delisting

Delisting adalah penghapusan perusahaan dari bursa maka perusahaan tersebut akan berubah status dari perusahaan publik menjadi perusahaan privat. Implikasinya, saham akan dihapus dari pencatatan di bursa.

Jika itu terjadi maka investor tidak akan bisa lagi melakukan transaksi jual beli saham lewat bursa. Sahamnya tetap ada, tetapi tidak bisa diperdagangkan.

Cara Jual Beli Saham

Cara Jual Beli Saham

Langkah – langkah untuk beli saham adalah:

1. Pilih Broker Sekuritas

Yang paling utama adalah orang yang ingin beli saham harus membuka rekening di broker saham. Transaksi di bursa saham hanya bisa dilakukan melalui broker.

PT Bursa Efek Indonesia, pengelola Bursa Efek, menyebutkan bahwa “Perdagangan Efek di Bursa hanya dapat dilakukan oleh Anggota Bursa (AB) yang juga menjadi Anggota Kliring KPEI. Anggota Bursa Efek bertanggung jawab terhadap seluruh transaksi yang dilakukan di Bursa baik untuk kepentingan sendiri maupun untuk kepentingan nasabah.”

Anggota Bursa adalah broker atau disebut juga sebagai perusahaan sekuritas. Pada saat ini jumlah broker di BEI adalah 98 perusahaan.

Pilih salah satu dan buka akun di broker tersebut.

2. Buka Rekening

Proses pembukaan sudah bisa dilakukan secara online. Nasabah cukup mengunduh aplikasi, mengisi data – data yang diminta dan mengirimkan dokumen yang diminta.

Bahkan di beberapa sekuritas sekarang ini, jika calon investor sudah memiliki rekening di bank tertentu, pembukaan rekening bisa dilakukan tanpa perlu tatap muka atau bahkan video call.

3. Deposit Dana

Setelah membuka rekening di broker, calon investor harus melakukan deposit uang ke rekening tersebut untuk bisa memulai perdagangan saham. Harus tersedia dana dulu sebelum bisa melakukan jual beli saham.

4. Transaksi

Sudah buka rekening, sudah juga deposit uang, investor siap melakukan transaksi saham. Tapi, jangan lupa untuk mengunduh aplikasi broker saham.

Order jual beli saham dilakukan secara online lewat aplikasi broker.

Disamping untuk melakukan order jual dan beli, aplikasi juga menyediakan banyak informasi soal berita, data keuangan perusahaan dan hasil riset. Informasi ini bisa diakses secara gratis.

Tips Memilih Broker Sekuritas

Tips Memilih Broker Sekuritas

Mengingat pentingnya peran broker dalam transaksi saham, investor harus bisa memilih perusahaan sekuritas yang tepat. Bagaimana memilih sekuritas ?

Ini beberapa tipsnya.

1. Jasa Diberikan

Perhatikan jasa yang ditawarkan, apakah mengakomodir hal yang dibutuhkan? seperti tim analis handal yang analisa pasarnya bagus, atau menyediakan kelas edukasi untuk investornya.

Apakah memiliki aplikasi trading yang mumpuni, jarang macet dan bisa diandalkan. Ini penting karena sekarang mayoritas transaksi dilakukan secara online.

2. Fee Transaksi

Cari tahu mengenai fee transaksi yang di-charge kepada investor. Karena fee transaksi setiap sekuritas berbeda-beda, ada yang lebih murah tapi jangan sampai mengorbankan fasilitas yang kamu dapat.

3. Aplikasi Saham

Apakah mereka menyediakan aplikasi online trading? Tujuannya adalah untuk memudahkan kamu dalam bertransaksi.

Tidak hanya tersedia, tetapi juga memastikan aplikasi tersebut biasa diandalkan dan menyediakan informasi yang komprehensif untuk membantu investor mengambil keputusan yang tepat.

4. Izin OJK

Pastikan Perusahaan Sekuritas tersebut merupakan Anggota Bursa BEI dan juga memiliki ijin dari OJK @ojkindonesia

5. Track Record

Track record yang baik juga penting agar kamu lebih nyaman berinvestasi (yang ini silahkan di googling ya).

Modal Minimum Main Saham

Modal Minimum Main Saham

Berapa modal minimum yang harus disetorkan untuk bisa membuka rekening saham di broker?

Sangat tergantung dimana investor membuka rekening broker saham. Tidak ada ketentuan dari regulator, baik BEI atau OJK, soal ini, tergantung pada masing – masing broker.

Yang paling kecil adalah tidak ada deposit minimum untuk membuka rekening saham. Ini terjadi salah satunya di IPOT Sekuritas.

Broker – broker lain meminta minimum deposit dalam rentang Rp 1 juta sd Rp 5 juta. Uang deposit tersebut harus disetorkan untuk membuka rekening saham.

Mekanisme Perdagangan Saham

Mekanisme Perdagangan Saham

Terdapat sejumlah hal yang penting dalam tata cara transaksi saham di bursa.

A. Penyelesaian Transaksi

Hari Bursa ke-2 setelah terjadinya Transaksi Bursa (T+2). Artinya, penyerahan saham dan pembayaran hasil penjualan saham efektif di hari bursa ke-2.

Investor yang menjual saham akan baru menerima dana hasil penjualan di hari ke-2 bursa. Uang akan masuk ke rekening dana saham milik investor.

B. Prioritas Harga dan Waktu

Bagaimana prioritas order ditentukan oleh bursa ?

Penawaran jual dan atau permintaan beli yang telah dimasukkan ke BEi diproses, dengan memperhatikan:

Prioritas harga (price priority)

Permintaan beli pada harga yang lebih tinggi memiliki prioritas terhadap permintaan beli pada harga yang lebih rendah, sedangkan penawaran jual pada harga yang lebih rendah memiliki prioritas terhadap penawaran jual pada harga yang lebih tinggi.

Prioritas Waktu (time Priority)

Bila penawaran jual atau permintaan beli diajukan pada harga yang sama, BEI memberikan prioritas kepada permintaan beli atau penawaran jual yang diajukan terlebih dahulu.

C. Minimum Nilai Perdagangan

Perdagangan di Pasar Reguler dan Pasar Tunai harus dalam satuan perdagangan (round lot) Efek atau kelipatannya, yaitu 100 (seratus) efek. Itu artinya investor harus beli minimum 100 lembar saham.

Perlindungan Investor

Perlindungan Investor

Bagaimana soal perlindungan investor di dalam transaksi bursa ?

Dua hal yang menjadi perlindungan buat investor, yaitu saat broker tutup atau bangkrut dan saat broker melakukan fraud. Kedua masalah ini ditangani secara berbeda – beda

A. Sekuritas Tutup

Ketika sekuritas tutup atau baangkrut, investor tidak perlu khawatir. Uang dan saham milik investor tidak akan hilang dan bisa dipindahkan ke sekuritas lain.

Hal tersebut karena uang dan saham investor disimpan terpisah dari rekening operasional sekuritas. Disimpan di dalam Rekening Dana Nasabah, yang tercatat secara terpisah di KSEI.

Untuk itu, nasabah sebaiknya secara rutin mengecek posisi rekening di AKSes, aplikasi milik KSEi yang mencatat saldo uang dan posisi nilai saham. Informasi dari AKSes di cross-check dengan informasi dari sekuritas.

B. Sekuritas Fraud

Pada kondisi tertentu bisa saja sekuritas melakukan fraud dan misalnya melarikan duit nasabah. Jadi sekuritas bukan bangkrut atau tutup.

Dalam kondisi ini, setiap aset investor diberikan perlindungan dengan pembentukan Dana Perlindungan Pemodal oleh Indonesia Securities Investor Protection Fund (SIPF). Indonesia SIPF adalah perusahaan yang menyelenggarakan program Dana Perlindungan Pemodal, dan diawasi oleh Otoritas Jasa Keuangan (OJK).

Jika memenuhi ketentuan, pembayaran ganti rugi dilakukan kepada Pemodal dengan menggunakan Dana Perlindungan Pemodal.

Kesimpulan

Tidak bisa dipungkiri berdasarkan berbagai indikator dan metrik kinerja, BCA adalah bank terbaik di Indonesia saat ini. Sahamnya BBCA merupakan saham dengan kapitalisasi pasar terbesar di BEI dan salah satu blue-chip yang diincar investor.

Investor memberikan harga BCA yang sangat premium, valuasinya jauh di atas bank – bank besar lainnya. Tingginya valuasi Bank BCA membuat membeli bank ini perlu extra kehati-hatian agar tidak beli di harga yang kemahalan.